Wie nah am Abgrund steht das globale Finanzsystem?

Von Ernst Wolff

„The Big One“ ist der Begriff für das ganz große Erdbeben, das seit über einhundert Jahren in Kalifornien erwartet wird. Als „The Big One“ könnte man auch den bevorstehenden und mittlerweile unausweichlichen Crash des Weltfinanzsystems bezeichnen.

„The Big One“ ist der Begriff für das ganz große Erdbeben, das seit über einhundert Jahren in Kalifornien erwartet wird. Als „The Big One“ könnte man auch den bevorstehenden und mittlerweile unausweichlichen Crash des Weltfinanzsystems bezeichnen.

Beide Ereignisse haben eines gemeinsam: Man weiß, dass sie eintreten werden, kann den Zeitpunkt des Eintritts aber nicht genau vorhersagen. Neben diesen Parallelen gibt es aber auch einen wesentlichen Unterschied: Während die Verschiebung tektonischer Platten nur von Erdbebenforschern verstanden wird, lässt sich das Finanzsystem zumindest in groben Zügen auch ohne Volkswirtschaftsstudium begreifen. Versuchen wir also, die derzeitige Situation geschichtlich einzuordnen und herauszufinden, an welchem Punkt der Entwicklung wir inzwischen angekommen sind.

► Die Grundzüge unseres Finanzsystems

Unser gegenwärtiges Finanzsystem geht auf die Konferenz von Bretton Woods im Jahr 1944 zurück. Sie machte den an Gold gebundenen US-Dollar zur weltweiten Leitwährung und verschaffte den USA als stärkster Siegermacht Zugang zu allen Märkten der westlichen Welt. 1971 zwang die ausufernde Zunahme der Dollarmenge die US-Regierung, die Goldbindung des Dollars zu lösen. Eigentlich wäre seine Vorherrschaft damit beendet gewesen, doch die US-Regierung verhinderte das durch einen geschickten Schachzug: Mitte der Siebziger Jahre schloss sie ein Abkommen mit Saudi-Arabien, das die Abwicklung des gesamten globalen Ölhandels in US-Dollar festlegte. Der Deal machte die US-Währung als „Petro-Dollar“ zur international wichtigsten Reservewährung und garantierte damit die Fortsetzung ihrer weltweiten Dominanz.

Die riesigen Summen, die mit Öl – der meistgehandelten Ware der Welt - verdient wurden, landeten vor allem bei westlichen Banken und stärkten die Vormachtstellung der Wall Street und der City of London. Beide unterstützten zu Anfang der Achtziger Jahre die Wahl Ronald Reagans zum US-Präsidenten und Margaret Thatchers zur britischen Premierministerin. Reagan und Thatcher zeigten sich erkenntlich, indem sie ihre Amtszeiten zu einer Generaloffensive des Neoliberalismus nutzten– einer Politik, die sich in erster Linie an den Interessen des internationalen Finanzkapitals orientiert.

Landesweite Arbeitskämpfe wie der Fluglotsenstreik in den USA und der Bergarbeiterstreik in Großbritannien wurden niedergeschlagen, der Einfluss der Gewerkschaften zurückgedrängt. Mehrere Millionen Arbeitsplätze wurden abgebaut und im Zuge der Globalisierung in Niedriglohnländer verlegt. Während der Lebensstandard der arbeitenden Bevölkerung zu stagnieren begann, wurden den Wohlhabenden und ihren Unternehmen Steuererleichterungen und Vergünstigungen aller Art gewährt.

Die fortschreitende Deregulierung des Bankenwesens führte dazu, dass die ersten Hedgefonds (Vermögensverwaltungen für Superreiche, die nicht den Einschränkungen des Bankwesens unterliegen) aus dem Boden schossen und der Finanzsektor innerhalb der Gesamtwirtschaft eine immer größere Rolle einnahm. Der Handel mit Derivaten (von der Realwirtschaft abgekoppelte Finanzprodukte, meist Wetten auf steigende oder fallende Kurse) wurde 1994 um die von der JPMorgan-Bankerin Blythe Masters erfundenen Kreditausfallversicherungen ergänzt. Das Volumen dieser vom US-Großinvestor Warren Buffett als „finanzielle Massenvernichtungswaffen“ bezeichneten Derivate explodierte förmlich und bestätigte nur vier Jahre seine Gefährlichkeit für das Weltfinanzsystem.

► Der erste Schock

1998 brach der Hedgefonds "Long-Term Capital Management" (LTCM) im Gefolge der Währungskrise in Russland zusammen. Sein Fall machte die Folgen der Deregulierung und des hemmungslosen Einsatzes von Derivaten deutlich: Mit einem Eigenkapital von unter 10 Mrd. US-Dollar bewegte LTCM eine Summe von $ 1,25 Billionen. Da seine Pleite – vor allem wegen der Fälligkeit von Kreditausfallversicherungen - zahlreiche andere Kreditinstitute mitgerissen und so eine Kettenreaktion an den Märkten ausgelöst hätte, wurde LTCM unter der Führung der "Federal Reserve of New York" (FED NYC) mit einem Bail-Out in Höhe von $ 3,6 Mrd.gerettet (wobei das Geld – im Gegensatz zu späteren Rettungsaktionen – nicht vom Staat, sondern von anderen Finanzinstitutionen kam).

Das FED besteht aus zwölf Bankbezirken, die jeweils eine Federal Reserve Bank besitzen. Dies sind:

| Federal Reserve Bank | BS | NR | Zweigstellen | Website | Präsident |

|---|---|---|---|---|---|

| Boston | A | 1 | http://www.bos.frb.org/ | Eric S. Rosengren | |

| New York City | B | 2 | Buffalo (per 31. Oktober 2008 geschlossen), New York | http://www.newyorkfed.org/ | William C. Dudley |

| Philadelphia | C | 3 | http://www.philadelphiafed.org/ | D. Blake Richard | |

| Cleveland | D | 4 | Cincinnati, Ohio / Pittsburgh, Pennsylvania | http://www.clevelandfed.org/ | Loretta J. Mester |

| Richmond | E | 5 | Baltimore, Maryland / Charlotte, North Carolina | http://www.richmondfed.org/ | Jeffrey M. Lacker |

| Atlanta | F | 6 | Birmingham, Alabama / Jacksonville, Florida / Miami, Florida / Nashville, Tennessee / New Orleans, Louisiana | http://www.frbatlanta.org/ | Dennis P. Lockhart |

| Chicago | G | 7 | Detroit, Michigan / Des Moines, Iowa | http://www.chicagofed.org/ | Charles L. Evans |

| St. Louis | H | 8 | Little Rock, Arkansas / Louisville, Kentucky / Memphis, Tennessee | http://www.stlouisfed.org/ | James B. Bullard |

| Minneapolis | I | 9 | Helena, Montana | http://www.minneapolisfed.org/ | Narayana R. Kocherlakota |

| Kansas City | J | 10 | Denver, Colorado / Oklahoma City, Oklahoma / Omaha, Nebraska | http://www.kansascityfed.org/ | Esther George |

| Dallas | K | 11 | El Paso, Texas / Houston, Texas / San Antonio, Texas | http://www.dallasfed.org/ | Richard W. Fisher |

| San Francisco | L | 12 | Los Angeles, Kalifornien / Portland, Oregon / Salt Lake City, Utah / Seattle, Washington | http://www.frbsf.org/ | John C. Williams |

Trotz aller Beteuerungen der Politik, rechtliche Vorkehrungen zu treffen, um eine solche Situation nicht noch einmal eintreten zu lassen, wurden der Finanzindustrie in den folgenden Jahren keinerlei Beschränkungen auferlegt. Im Gegenteil: 1999, nur ein Jahr nach dem Beinahe-Crash, hob die US-Regierung unter Präsident Clinton das Trennbanken-Gesetz (das kommerziellen Banken das hochriskante Investment-Banking mit Einleger-Geldern im Gefolge des Crashs von 1929 fast siebzig Jahre lang verboten hatte) auf – ein deutliches Zeichen dafür, dass die Finanzwirtschaft inzwischen mächtiger als die Politik geworden war und ihr die Bedingungen, zu denen sie arbeiten wollte, diktierte.

Die Spekulationsorgie am internationalen Finanzcasino ging auf Grund der gesetzlichen Erleichterungen nicht nur weiter, sondern nahm an Fahrt auf. Internationale Großkonzerne steckten ihre Gewinne aus der Warenproduktion zunehmend in Finanzgeschäfte, weil dort schnellere und höhere Gewinne zu erzielen waren und missbrauchten die Realwirtschaft auf diese Weise als Zulieferer für die Finanzbranche. Gleichzeitig wurde das Kreditgeschäft durch die kontinuierliche Absenkung von Sicherheitsanforderungen durch die Banken ausgeweitet.

► Der zweite Schock

Am ausgeprägtesten entwickelte sich dieser Trend auf dem US-Häusermarkt, wo Kredite angesichts stetig steigender Häuserpreise fast ohne Sicherheiten vergeben wurden – so lange jedenfalls, bis die Häuserpreise zu fallen begannen und der Markt fast über Nacht in sich zusammenbrach. Ausgelöst durch die diese sogenannte Subprime-Hypothekenkrise und den Zusammenbruch der Großbank Lehman Brothers Holdings Inc. im Jahre 2008 drohte – wieder einmal wegen fälliger Kreditausfallversicherungen - der Bankrott einer ganzen Reihe internationaler Finanzinstitutionen. Erneut stand der Crash des globalen Finanzsystems unmittelbar bevor.

Unter dem Vorwand, die betroffenen Geldhäuser seien „too big to fail“ („zu groß um sie zusammenbrechen zu lassen“), griffen diesmal die Regierungen der Staaten in großem Stil ein und retteten – sich über Recht und Gesetz hinwegsetzend - private Institutionen mit Hilfe öffentlicher Gelder. Allein die USA gaben unter dem "Troubled Asset Relief Program" (TARP) $ 245 Mrd. aus - das 68fache der Summe, mit der LTCM gerettet worden war.

Nicht nur die eingesetzten Summen waren erheblich höher als zehn Jahre zuvor. Auch die Folgen dieses in letzter Minute abgewendeten Crashs gingen erheblich weiter und stellten Politik und Finanzindustrie vor drei große Probleme:

- Die Realwirtschaft stagnierte,

- die Staaten saßen auf Unmengen toxischer (wertloser) Papiere, die sie den Banken zu deren Rettung abgekauft hatten und . .

- die Banken brauchten auf Grund ihrer hohen Verluste dringend frisches Geld.

In höchster Bedrängnis folgte die Regierung in Washington dem Vorbild der japanischen Regierung und griff zu zwei Mitteln: Sie senkte die Zinsen und führte das „Quantitative Easing“ (nichts anderes als ein beschönigender Ausdruck für Gelddrucken) ein. Unter dem Vorwand, den Banken billiges Geld zur Weitergabe an die Realwirtschaft zur Verfügung zu stellen, um diese wieder in Gang zu bringen, druckte die US-Zentralbank Federal Reserve (FED) in den folgenden Jahren fast 4,5 Billionen US-Dollar und vergab sie zu Nahe-Null-Zinsen an die Finanzindustrie. Deren wichtigste Vertreter dachten aber gar nicht daran, das Geld in Form von Krediten an die Realwirtschaft weiterzureichen, sondern nutzten es, um sich wieder den Finanzmärkten zuzuwenden und erneut auf Spekulationsgewinne zu setzen.

In höchster Bedrängnis folgte die Regierung in Washington dem Vorbild der japanischen Regierung und griff zu zwei Mitteln: Sie senkte die Zinsen und führte das „Quantitative Easing“ (nichts anderes als ein beschönigender Ausdruck für Gelddrucken) ein. Unter dem Vorwand, den Banken billiges Geld zur Weitergabe an die Realwirtschaft zur Verfügung zu stellen, um diese wieder in Gang zu bringen, druckte die US-Zentralbank Federal Reserve (FED) in den folgenden Jahren fast 4,5 Billionen US-Dollar und vergab sie zu Nahe-Null-Zinsen an die Finanzindustrie. Deren wichtigste Vertreter dachten aber gar nicht daran, das Geld in Form von Krediten an die Realwirtschaft weiterzureichen, sondern nutzten es, um sich wieder den Finanzmärkten zuzuwenden und erneut auf Spekulationsgewinne zu setzen.

► Die gegenwärtige Situation

Die Folge dieser dritten Runde im internationalen Spekulationscasino sind heute überall auf der Welt zu sehen: Es haben sich Blasen von nie dagewesenem Ausmaß an den Immobilienmärkten, am Aktienmarkt und vor allem am Anleihenmarkt gebildet. Das unregulierte Schattenbankwesen ist noch stärker ausgeufert und umfasst laut Schätzungen der "Bank für Internationalen Zahlungsausgleich" (BIZ) derzeit das Neunfache des globalen Bruttoinlandsproduktes (BIP, der Summe aller weltweit produzierten Waren und erbrachten Dienstleistungen). Allein BlackRock Inc., der 1988 gegründete und inzwischen größte Hedgefonds der Welt, bewegte 2014 mehr als 14 Billionen US-Dollar und damit fast das Vierfache des deutschen Bruttoinlandsproduktes. Zudem ist die internationale Verschuldung auf ein derzeitiges Volumen von $ 199 Billionen angewachsen. Das sind $ 57 Billionen Dollar mehr als beim Ausbruch der Finanzkrise 2007 und 112 Billionen mehr als im Jahr 2000.

Zu dieser höchst explosiven Mischung kommt der internationale Währungskrieg (das gezielte Abwerten der eigenen Währung durch Gelddrucken), an dem sich die Europäische Zentralbank (EZB) seit Anfang 2015 aktiv beteiligt. Indem sie von März 2015 bis September 2016 – und möglicherweise noch darüber hinaus - pro Tag 2 Mrd. Euro zu Nahe-Null-Zinsen an die Banken vergibt, schwächt sie gezielt den Euro und kurbelt gleichzeitig das Spekulationscasino in der Eurozone weiter an.

Zu dieser höchst explosiven Mischung kommt der internationale Währungskrieg (das gezielte Abwerten der eigenen Währung durch Gelddrucken), an dem sich die Europäische Zentralbank (EZB) seit Anfang 2015 aktiv beteiligt. Indem sie von März 2015 bis September 2016 – und möglicherweise noch darüber hinaus - pro Tag 2 Mrd. Euro zu Nahe-Null-Zinsen an die Banken vergibt, schwächt sie gezielt den Euro und kurbelt gleichzeitig das Spekulationscasino in der Eurozone weiter an.

Doch das ist noch lange nicht alles. Auch die Probleme der seit 2010 schwelenden Eurokrise haben sich erheblich verschärft. Griechenland ist dabei nur die Spitze des Eisberges. Die wirklichen Gefahren liegen allerdings nicht in der Staatsverschuldung, sondern im Bereich der Schattenwirtschaft, in der diese Schulden über Kreditausfallversicherungen abgesichert sind. Die Höhe der Summen, um die es hier geht, kann nur geschätzt werden, aber sie dürfte sich Insidern zufolge allein im Fall Griechenland zwischen 3 und 5 Billionen US-Dollar bewegen. Ein griechischer Staatsbankrott würde das globale Finanzsystem also mit Sicherheit in den Abgrund reißen und muss daher von allen Beteiligten um jeden Preis verhindert werden – eine auf Dauer unmögliche Aufgabe angesichts eines Phänomens, das man in der Physik wohl als "schwarzes Loch" bezeichnen würde.

Die größte akute Gefahr für das globale Finanzsystem aber dürfte derzeit von dem am meisten aufgeblasenen Markt der Welt ausgehen – dem Anleihenmarkt. Während das Volumen des Subprime-Hypothekenmarktes, der den Beinahe-Crash von 2007/2008 auslöste, bei $1,5 Billionen lag, stehen zurzeit allein in den USA Anleihen im Werte von etwa $ 12 Billionen aus. Da Anleihen als sichere Anlage gelten und die meisten Marktteilnehmer von ihrer Wertsteigerung ausgehen, nehmen Käufer sogar extrem geringe Renditen (bisher sind Anleihen im Wert von 3 Billionen zu Negativzinsen erworben worden) in Kauf – in der Hoffnung, sie zu einem späteren Zeitpunkt mit Gewinn weiterverkaufen zu können.

Was passieren kann, wenn der Wert dieser Anleihen entgegen allen Prognosen sinkt, zeigte sich Mitte Mai am deutschen Anleihenmarkt. Dort waren vermutlich Spekulanten am Werk, die durch massive Verkäufe erhebliche Turbulenzen auslösten und die EZB zum Eingreifen zwangen. Diese – zumindest vorübergehend gelungene – Rettungsaktion der EZB zeigte mit aller Deutlichkeit, an welchem Punkt das Finanzsystem inzwischen angekommen ist: Ein Platzen der Blase am Anleihenmarkt ließ sich nur dadurch verhindern, dass die Zentralbank sie noch weiter aufblies!

Die gegenwärtige Finanzsituation ist also in erster Linie dadurch charakterisiert, dass eines von zwei Hilfsmitteln – die Senkung der Zinsen zur Wiederankurbelung der Wirtschaft – nicht mehr zur Verfügung steht und das andere – das Drucken von Geld – bereits weitgehend ausgereizt ist und die Katastrophe nur noch zeitlich hinauszögern und damit langfristig verschlimmern kann. Mit anderen Worten: Wir haben das Ende eines geschichtlichen Abschnitts erreicht. Eine Umkehr ist ausgeschlossen, da die Politik nicht zur Abschreibung riesiger Schuldenberge und die Finanzaristokratie nicht zum Verzicht auf gigantische Vermögen bereit ist – beides unabdingbare Voraussetzung für einen friedlichen Reset des Systems.

► Wie sich Finanzindustrie und Regierungen für den Crash wappnen

Was aber wird der Auslöser für den endgültigen Zusammenbruch des Finanzsystems sein und wann genau wird er eintreten? Es gibt zwei Gründe, warum diese Frage so schwer zu beantworten ist:

- Zum einen besteht eine Unzahl von Krisenherden, die als Auslöser infrage kommen und einander teilweise gegenseitig bedingen.

- Zum anderen aber fehlen viele wichtige Informationen, da der entscheidende Bereich der Finanzwirtschaft, nämlich das Geschäft mit Derivaten, gezielt vor den Augen der Öffentlichkeit verborgen wird.

Trotzdem lassen sich mit einem einfachen Mittel zumindest annähernd Rückschlüsse auf die zeitliche Nähe der bevorstehenden Ereignisse ziehen: Man muss die Aufmerksamkeit nur auf das Tempo richten, mit dem sich Finanzindustrie und Politik sich seit einiger Zeit auf zukünftige Entwicklungen vorbereiten. So ist in fast allen Ländern in den letzten zwei Jahren die Ersetzung des Bail-Outs (der Rettung von Banken durch Steuergelder) durch das Bail-in (die Beteiligung von Sparern und Kleinanlegern an der Rettung von Banken) und damit die Enteignung einfacher Bürger (vor allem des Mittelstands) im Interesse des großen Geldes gesetzlich verankert worden.

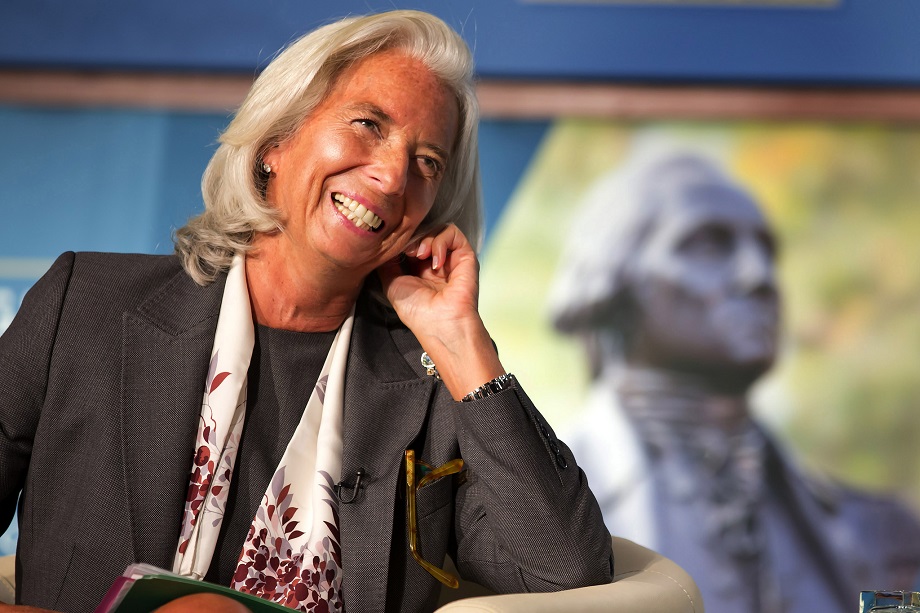

Außerdem ist unter anderem vom "Internationalen Währungsfonds" (IWF, engl. IMF) mit Christine Lagarde als geschäftsführende Direktorin eine einmalige Steuer auf alle Vermögen gewissermaßen als Testballon in die öffentliche Diskussion gebracht und von keinem führenden Banker oder Politiker kritisiert worden. Man kann also davon ausgehen, dass dies im Fall des Crashs als durchaus realistische Option angesehen wird.

Noch bezeichnender ist die Medienkampagne, mit der Finanzindustrie und Politik der Öffentlichkeit derzeit die Einschränkung und mögliche Abschaffung von Bargeld schmackhaft zu machen versuchen. Hintergrund ist die Zinsentwicklung, die die Finanzindustrie mittlerweile zur Einführung von Negativzinsen zwingt. Sie veranlasst die Einleger, ihre Konten zu räumen und nimmt den Banken die Möglichkeit, in Notsituationen auf diese Gelder zurückzugreifen. Es geht also nicht darum, Zahlungen zu vereinfachen oder die Schwarzgeldwäsche zu verhindern, sondern darum, durch die Abschaffung von Bargeld jederzeit Zugriff auf Bankeinlagen zu haben, um einfache Bürger im Notfall zugunsten der Finanzindustrie enteignen zu können.

► Die Auslöser für den Crash: Ein Black Swan oder das Platzen einer Blase

All diese Maßnahmen belegen den Hochdruck, unter dem Finanzindustrie und Politik sich gegenwärtig auf den kommenden Crash vorbereiten. Auch wenn sich der genaue Zeitpunkt seines Eintritts sich wie im Falle von „The big one“ in Kalifornien nicht vorhersagen lässt, so kann man doch feststellen: Die Situation ist unter den gegebenen Umständen so instabil, dass ein „black swan“ (das heißt: ein unvorhergesehenes Ereignis) den Crash jederzeit auslösen kann und dass die finanziellen Mittel, ihn zu verhindern, auf eine einzige weitgehend ausgereizte Maßnahme – das Drucken von Geld - beschränkt sind.

Da die Blasen an den Märkten bereits historische Höchststände erreicht haben und weitere Geldspritzen ihr Platzen nur noch wahrscheinlicher machen, kann man unter Berücksichtigung aller aufgeführten Faktoren zusammenfassend feststellen: Wir befinden uns mittlerweile auf der Zielgeraden einer Strecke, die geradewegs in den Zusammenbruch des Finanzsystems führt und an deren Ende eine Situation wartet, von der wir nur eines wissen: Dass die Welt sie in dieser Form noch nicht erlebt hat.

Ernst Wolff

: Bitte um Beachtung der nachfolgenden 8 Lesetipps und der 9 angehängten

: Bitte um Beachtung der nachfolgenden 8 Lesetipps und der 9 angehängten  -Text-Dokumente weiter unten!!

-Text-Dokumente weiter unten!!

► Lesetipps:

► Lesetipps:

⇒ Internationaler Währungsfonds (IWF) und Weltbank. Wolffs Interview für Geopolitika - weiter

⇒ Griechenland: die tickende Zeitbombe - weiter

⇒ Kooperation statt Konfrontation: die Syriza-Regierung und die Troika - weiter

⇒ Der IWF bereitet sich auf das Ende der US-Dollar-Ära vor - weiter

⇒ EZB und nationale Notenbanken verpulvern 1 Billion Euro für die Finanzindustrie - weiter

⇒ Wolfgang Berger: Wie sich der Finanzsektor die Welt unterwirft - weiter

⇒ KenFM im Gespräch mit: Ernst Wolff - "Weltmacht IWF" - weiter

⇒ Ein Bail-In bei der Hypo Alpe Adria? Alarmstufe rot fürs globale Finanzsystem! - weiter

► Bild- und Grafikquellen:

1. „The Big One“ ist der Begriff für das ganz große Erdbeben, das seit über einhundert Jahren in Kalifornien erwartet wird. Als „The Big One“ könnte man auch den bevorstehenden und mittlerweile unausweichlichen Crash des Weltfinanzsystems bezeichnen. Foto: Steffi Urban alias Urban ARTefakte, Berlin - Streetart & Urban Exploring Photographer. Quelle: Flickr. Verbreitung mit CC-Lizenz Namensnennung - Nicht-kommerziell - Keine Bearbeitung 2.0 Generic (CC BY-NC-ND 2.0)

2. Geldsystem: "Würden die Meschen unser Geldsystem verstehen, hätten wir eine Revolution noch vor morgen früh" (Zitat von Henry Ford). Foto: Flickr-user Kellerabteil. Quelle: Flickr. Verbreitung mit CC-Lizenz Namensnennung-Nicht kommerziell 2.0 Generic (CC BY-NC 2.0)

3. U.S. FEDERAL RESERVE BANKS: Map of the twelve Federal Reserve Districts, with the twelve Federal Reserve Banks marked as black squares, and all Branches within each district (24 total) marked as red circles. The Washington DC Headquarters is marked with a star. (Also, a 25th branch in Buffalo, NY had been closed in 2008.).

There are 12 Federal Reserve Banks located in Boston, New York, Philadelphia, Cleveland, Richmond, Atlanta, Chicago, St. Louis, Minneapolis, Kansas City, Dallas, and San Francisco. Each reserve Bank is responsible for member banks located in its district. The size of each district was set based upon the population distribution of the United States when the Federal Reserve Act was passed. Each regional Bank has a president, who is the chief executive officer of their Bank. Each regional Reserve Bank's president is nominated by their Bank's board of directors, but the nomination is contingent upon approval by the Board of Governors. Presidents serve five-year terms and may be reappointed.

Each regional Bank's board consists of nine members. Members are broken down into three classes: A, B, and C. There are three board members in each class. Class A members are chosen by the regional Bank's shareholders, and are intended to represent member banks' interests. Member banks are divided into three categories: large, medium, and small. Each category elects one of the three class A board members. Class B board members are also nominated by the region's member banks, but class B board members are supposed to represent the interests of the public. Lastly, class C board members are nominated by the Board of Governors, and are also intended to represent the interests of the public. (Textquelle: Wikipedia engl.)

Urheber / 1. Quelle: This is a heavily modified version of Image:US Court of Appeals and District Court map.svg which was based on a U.S. Government document. 2. Quelle: Wikmedia Commons. Diese Datei ist unter der Creative-Commons-Lizenz „Namensnennung – Weitergabe unter gleichen Bedingungen 2.5 generisch“ (US-amerikanisch) lizenziert.

4. Tabelle: Das Federal Reserve System besteht aus zwölf Bankbezirken, die jeweils eine Federal Reserve Bank besitzen. Diese Banken bestreiten ihr Finanzkapital aus dem Finanzkapital ihrer privaten Mitgliedsbanken. Hierbei handelt es sich jedoch nicht um am Markt gehandelte Anteile – vielmehr sind in den USA Banken ab einer bestimmten Größe gesetzlich verpflichtet, Mitglied im Fed zu sein. Die größte Federal Reserve Bank ist in New York City, die auch als einzige unter ihnen Auslandsgeschäfte betreibt. (Quelle: Wikipedia deutsch)

5. Abschiedsbrief an einen Kunden der Großbank Lehman Brothers Holdings Inc. nach deren Zusammenbruch im Jahre 2008. Foto: Joi Ito, Kyoto (currently in Cambridge, MA, USA. Quelle: Flickr. Verbreitung mit CC-Lizenz Namensnennung 2.0 Generic (CC BY 2.0)

6. FED: Illustration: David Dees is a Louisville, Kentucky-based freelance graphic artist and illustrator. The Art of David Dees is free to use for "non-profit" individual purposes, blogs, and websites. He encourages you to openly distribute to others with the hope it will educate, enlighten, deprogram, and at least, entertain. All material Copyright © David Dees / http://www.deesillustration.com

7. Dollarkredite: Unter Bruch internationaler Verträge haben die Finanzfirmen der City Dollarkredite vergeben und den so genannten „Euro-Dollar-Markt“ geschaffen. Der Name ist geschickt gewählt und deutet zunächst nicht auf Betrug. Aber es hat nichts mit der europäischen Währung Euro zu tun. Es ist ein Dollarmarkt in Europa. Foto: 401(K) 2012 Quelle: Flickr. Verbreitung mit CC-Lizenz Namensnennung - Weitergabe unter gleichen Bedingungen 2.0 Generic (CC BY-SA 2.0)

8. Christine Lagarde ist seit Juli 2011 geschäftsführende Direktorin des Internationalen Währungsfonds (IWF) / Managing Director of the International Monetary Fund (IMF). Lt. Reuters bekommt Lagarde als Chefin des IWF ein Jahresgehalt von 467.940 Dollar im Jahr plus eine pauschale Aufwandsentschädigung in Höhe von 83.760 Dollar. Ihre Einkünfte muss sie nicht versteuern.

Foto: © by Stephen Jaffe / International Monetary Fund. Quelle: Flickr. Verbreitung mit CC-Lizenz Namensnennung - Nicht-kommerziell - Keine Bearbeitung 2.0 Generic (CC BY-NC-ND 2.0)

9. Cover: "WELTMACHT IWF - Chronik eines Raubzugs" von Ernst Wolff.