Geld neu denken

von Pan Pawlakudis

iWiPo - Gemeinnütziges Institut für Wissenschaft, politische Bildung & gesellschaftliche Praxis

► Prolog

Geld ist zweifellos eine großartige Erfindung, eine ideelle Konstruktion mit Wert und Gegenwert, zeitlos anwendbar, bisweilen dogmatisch, selbst frei von Schuld und demokratisch. Vergleicht man die Gesellschaft mit einem Organismus, so ist Geld das Blut, das Lebenswichtiges zu Lebenswichtigem transportiert. Es müsste einzig dafür Sorge getragen werden, dass dieser Kreislauf nicht gestört wird, an keinem Punkt so viel Blut "abgezapft" wird, dass der Organismus Schaden nimmt!

Geld erlaubt (im Idealfall) die unbegrenzte Speicherung und Vermehrung von Werten, wobei Werte, im Kontext des Zeitgeistes stehend, eine unterschiedliche Gewichtung erfahren. Aber, nicht erst im mikrosekunden getakteten Börsenalltag unserer Tage ist der Wert des Geldes, das Geld selbst, das eine selbstzerstörerische Qualität erreicht hat; es läuft gerade ungehindert Amok!

In jeder alternativen Diskussion über die Reformierung des Geldwesens wird, unterschiedlich nuanciert, mehr oder weniger dasselbe verlangt: Vollgeld, resp. wertgedecktes Geld (i.d.R. durch Gold), Finanzierung über Spitzensteuern, Verteilung von Oben nach Unten, von Unten nach Oben, alles so belassen wie es ist und alle 50 Jahre ein Haircut usw., usw.

Zweifellos sind es zum Teil begründete und berechtigte Forderungen, Reaktionen auf ein System, das mit sich selbst schwanger geht und trotz bedenklicher Beschwerden jedwede Veränderungen abwehrt, was in der Folge Wut provoziert. Wut ist oft kreativ, selten aber heilsam!

Reformen werden zwar verlangt, nur geht der größte Teil der Reformvorschläge nicht in die Vertikale und weil sie lediglich oberflächlich und symptomheilend sind, können sie wieder annulliert werden, wenn es der politische Status-Quo wird ermöglichen können! Es werden, eher weniger erfolgreich, Symptome bekämpft und nicht die Ursache: der Zweck des Geldes selbst.

Bestimmt hängt diese immer gleiche Praxis weniger vom Vermögen ab, Neues und Unorthodoxen zuzulassen, als von der Verhaftung und folglich vom Verharren in eine ideologisch domestizierte Alltagsroutine. Die Kerngröße eines Paradigmenwechsels jedoch, hängt zentral von einem Lenkungsinstrument ab, das Spekulationen und Machtkonzentration durch Reichtum verunmöglicht: die zeitliche Gültigkeit des Geldes. Denn egal wie eine Krise entsteht, egal welche Gründe angeführt werden, um einen sozialen Kahlschlag fast biblisch, eschatologisch zu rechtfertigen, geht es doch am Ende um Geld, Macht und Einfluss!

Geld ist zugleich das Zentrum jeglichen Übels und das Werkzeug genau dies zu beenden!

Pan Pawlakudis, Juni 2015

(Das Institut iWiPo wird im Jahr 2016 ein volkswirtschaftliches, detailliertes Konzept einer tragfähigen Geldreform vorstellen!)

Von der Idee einer wunderbaren Freundschaft

Mit der Erfindung des Geldes startete auch die Globalisierung menschlicher Kreativität, denn Jagen und Sammeln behinderte den Drang zu verändern, Neues zu wagen, zu forschen, zu entwickeln, zu verbessern. Die Bequemlichkeit, nicht mehr allein auf sich gestellt umherwandern zu müssen, zwang den Menschen regelrecht seine Gemeinschaft effektiver zu organisieren, sie zu modernisieren und sie seinen Bedürfnissen anzupassen.

Warentausch blieb jedoch ein Problem; wie sollte ein Bauer, der im Sommer erntet, im Winter Waren tauschen? Auch Steinzeitmenschen achteten auf das Verfallsdatum! Neben der Zähmung des Feuers, ermöglichte die Idee des Geldes einen evolutionären sozioökonomischen Quantensprung!

Eine zwingende Eigenschaft des Geldes ist sein Wert. Wer definiert ihn, wie wird er gemessen und vor allem, wie lange bleibt dieser Wert gültig? Was in Massen von Jedermann generiert werden konnte, diente verständlicherweise nicht seiner Wertbestimmung, genauso wenig aber Nützliches: domestizierte Tiere, kultivierte Ackerflächen etc. Es musste etwas sein, das ohne großen Aufwand „transportabel“ war.

Hier war es Gold und Silber, auf den Fidschi Inseln (offiziell Republik Fidschi) seltene Muscheln, wobei anfänglich, aufgrund fehlenden metallurgischen Wissens, Muscheln durchaus auch im steinzeitlichen Europa ein akzeptables Tauschmittel waren. Die Gemeinschaft setzte Wert mit Seltenheit gleich. Alles eine Frage des Glaubens und Vertrauens; so wie heute! Somit hatte auch ein Bauer im Winter genügend „Geld“ zur Verfügung um zu überleben, wenn er nach seiner sommerlichen Ernte für einen Sack Weizen, die nötige Anzahl Muscheln bekam.

Ab dem 8 Jahrtausend v. Chr. entwickelte sich das Hüttenwesen und es war eine Frage der Zeit, bis sich die Gesellschaften entschlossen Metall in Münzen zu gießen und die brüchige Muschelwährung zu ersetzen. Das Geld, wie wir es im Grundsatz heute noch so verstehen und handhaben, wurde geboren. Bis es aber soweit war mussten fast 6.000 Jahre vergehen. Wenn man bedenkt, dass die Muschelwährung länger Bestand hatte als der moderne Homo Sapiens Münzgeld nutzt, sollten wir unseren Vorfahren für ihre Beharrlichkeit und den Sinn fürs Wesentliche dankbar sein.

Um 1.000 v. Chr. bei den Assyrern und Sumerern angefangen, die Metallkeile als Geld verwendeten, über die antiken Hellenen, die um das 7.Jh. v. Chr. als erste Münzen prägten, dem Papiergeld der Chinesen, ca. 10. Jahrhundert n. Chr., dessen Fälschen mit dem Tod bestraft wurde, bis ins Hochmittelalter, waren Münzen und Geldscheine quasi gesetzliche Zahlungsmittel.

Eines hatten diese verschiedenen Geldwährungen über die vielen Jahrhunderte gemeinsam: sie waren für eine begrenzte Dauer gültig: in der Regel von Weizenernte zu Weizenernte, das Maß des Wohlstandes. Deshalb findet sich auf jede Münze ihrer Zeit auch das Prägedatum wieder, resp. verschiedene Abbildungen (Götter, Tiere, Pflanzen usw.), die eine genaue Bestimmung der Gültigkeitsdauer ermöglichten!

.

.

Kleiner Trick mit großer Wirkung

von Prof. Dr. Dr. Wolfgang Berger

Die Wirklichkeit hat die herrschende Lehre der Ökonomie, der die meisten Politiker folgen, längst widerlegt. Nach Max Planck müssen die Vertreter einer widerlegten Lehrmeinung erst aussterben, bevor sich die Fachwelt umorientiert. Für die falschen Lehrmeinungen bezahlen weltweit eine Milliarde Arbeitslose mit ihrer Menschenwürde und in jeder Stunde dreitausend Menschen, die verhungern und verdursten, mit ihrem Leben.

Die Wirklichkeit hat die herrschende Lehre der Ökonomie, der die meisten Politiker folgen, längst widerlegt. Nach Max Planck müssen die Vertreter einer widerlegten Lehrmeinung erst aussterben, bevor sich die Fachwelt umorientiert. Für die falschen Lehrmeinungen bezahlen weltweit eine Milliarde Arbeitslose mit ihrer Menschenwürde und in jeder Stunde dreitausend Menschen, die verhungern und verdursten, mit ihrem Leben.

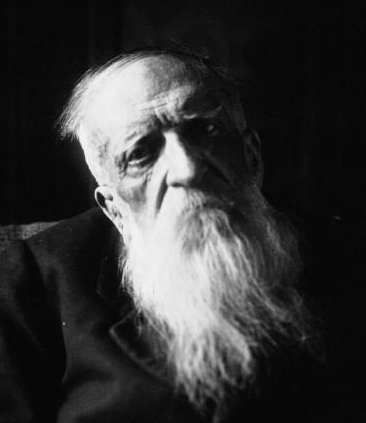

Die Lösung ist einfach. Keine der etablierten politischen Parteien kennt sie. Irving Fisher (Amerikas bedeutendster Ökonom), John Maynard Keynes (der bekannteste Ökonom des 20. Jahrhunderts, s. Foto re.) und Albert Einstein (der größte Physiker des 20. Jahrhunderts) aber haben sie gewürdigt. Wir können die Marktwirtschaft ohne ökologischen oder sozialen Kollaps weiterentwickeln und mit einer „Fairconomy" unsere Probleme lösen!

„Wer Silvio Gesell kennt, der braucht die übrigen Werke der Volkswirtschaftslehre nur als Kommentar zu lesen; und wer ihn nicht kennt, der sollte deren Lektüre unterlassen, denn er versteht doch nichts davon - genauso wenig wie die Verfasser der Werke", hat Hans Blüher über den wichtigsten Geldtheoretiker aller Zeiten gesagt, der von 1862 bis 1930 gelebt hat und dem wir diese einfache Lösung verdanken.

Dass Johann Silvio Gesell heute weitgehend unbekannt ist, hat er mit anderen großen Geistern der Menschheitsgeschichte gemeinsam, deren Bedeutung die Nachwelt erst nach ihrem Tod erkannt hat. Bis seine Gedanken Wirklichkeit geworden sind, wird die Welt nicht zur Ruhe kommen. Bis dahin aber kann jeder wählen - zwischen schweigender Mitschuld und mutiger Rede oder Tat. Dieser Beitrag soll hierfür eine Entscheidungshilfe anbieten.

Dass Johann Silvio Gesell heute weitgehend unbekannt ist, hat er mit anderen großen Geistern der Menschheitsgeschichte gemeinsam, deren Bedeutung die Nachwelt erst nach ihrem Tod erkannt hat. Bis seine Gedanken Wirklichkeit geworden sind, wird die Welt nicht zur Ruhe kommen. Bis dahin aber kann jeder wählen - zwischen schweigender Mitschuld und mutiger Rede oder Tat. Dieser Beitrag soll hierfür eine Entscheidungshilfe anbieten.

„Nationalökonomie ist, wenn die Leute sich wundern, dass sie kein Geld haben", lästert Kurt Tucholsky und ergänzt: „Das hat mehrere Gründe. Die feinsten sind die wissenschaftlichen." „Am Golde hängt, zum Golde drängt doch alles", sagt Goethe und meint natürlich ebenfalls Geld, denn zu seiner Zeit hat es Gold-Währungen gegeben.

Wenn wir die Geschichte studieren, ist es erstaunlich, dass die Zeiten großer kultureller Blüte und eines breiten Wohlstands in der Bevölkerung Zeiten waren, in denen nicht Edelmetalle als Zahlungsmittel dienten, denn davon gibt es tatsächlich zu wenig. In den „Goldenen Zeiten" sind aus diesem wunderschönen Metall Schmuckstücke und Gebrauchsgegenstände hergestellt worden. Als Zahlungsmittel aber hat etwas gedient, das wir heute „fließendes Geld" nennen.

Ein altes Sprichwörter verrät uns, worauf es ankommt: „Taler, Taler, du musst wandern, von der einen Hand zu andern", heißt es, seit 1517 der Joachimsthaler Groschen das gängige Zahlungsmittel in Mitteleuropa ist - eine Münze aus dem Silberbergbau von St. Joachimsthal im böhmischen Erzgebirge, die kurz „Thaler" genannt wird.

Weil der Materialwert der Münzen seinem Zahlungswert entspricht, wandert er nicht, verbreitet dadurch große Not und die Leute erinnern sich an bessere Zeiten. Sie wissen, dass der Taler wandern muss, damit diese Zeiten wiederkehren, aber sie verstehen nicht, was ihm fehlt, dass er das partout nicht tut. Bis 1907 gilt der preußische Taler in Deutschland. Danach wird alles Edelmetall eingeschmolzen, um die Aufrüstung des Kaiserreichs zu finanzieren.

„Der Rubel muss rollen", sagt ein anderes Sprichwort und drückt damit aus, dass das Geld und das Rad viel gemeinsam haben. Beides sind Erfindungen, die am Anfang der ersten großen Zivilisationen stehen. Heute läuft das Rad sichtbar an Fahrzeugen und unsichtbar in Motoren, Maschinen und Apparaten.

„Der Rubel muss rollen", sagt ein anderes Sprichwort und drückt damit aus, dass das Geld und das Rad viel gemeinsam haben. Beides sind Erfindungen, die am Anfang der ersten großen Zivilisationen stehen. Heute läuft das Rad sichtbar an Fahrzeugen und unsichtbar in Motoren, Maschinen und Apparaten.

Ein Rad erfüllt seine Funktion nur, wenn es sich dreht - nach Möglichkeit ohne Reibungsverlust. Deshalb sind Achse und Nabe immer weiter entwickelt worden. Kugellager und Walzenlager sind erfunden und immer bessere Schmiermittel eingesetzt worden. Die modernen Naben mit Dauerschmierung müssen kaum noch gewartet werden.

Auch Geld zirkuliert unsichtbar wie das Rad in einer Maschine und erfüllt seine Funktion nur, wenn es reibungslos umläuft - also fließt. Auch beim Geld sollte die „Nabe" dauergeschmiert sein. Seit Jahrhunderten hat es immer wieder Wirtschaftskrisen gegeben. Immer ist es die Geldzirkulation gewesen, die nicht funktioniert hat - in der „Nabe" hat es geharzt. Wenn das Geld nicht fließt, fehlt es dort, wo es gebraucht wird - bei denen die arbeiten und konsumieren wollen. Dort ist es dann zu wenig. Angesammelt hat es sich dafür in den großen „Finanzstauseen" von Investmentfonds, die damit in einem globalen Monopoly die Preise von Aktien, Grundstücken und Rohstoffen in die Höhe treiben.

► Die Lösung ist einfach, aber keine der etablierten politischen Parteien kennt sie.

Wenn der Weizen alt ist und verdirbt, werden die Schekel auch alt und verderben. Und wenn er alle ist, sind die Schekel wertlos, denn für die nächste Ernte werden neue geprägt. Der Schekel vereinfacht den Tausch. Aufzubewahren ist er nicht besser und nicht schlechter als Weizen. Wir können auch sagen, dass die Währung durch Weizen gedeckt ist. Aufheben lohnt sich nicht. Also geben die Leute sie aus und leben gut. Das ist die Quelle ihres Reichtums.

So weit bekannt, geht dieses blühende Reich unter, als seine Bewohner bequem und leichtsinnig geworden sind. Sie schützen sich nicht mehr und werden von Feinden erobert, die glauben, Reichtum lasse sich rauben und trotzdem erhalten. Die Quelle dieses Reichtums aber - fließendes Geld - lassen sie versiegen, und so bleiben letztendlich nur Ruinen.

► Hochmittelalter und Hansestädte

Eineinhalb Jahrtausende nach dem Zerfall des Römischen Reiches wird Europa von einer geldpolitischen Innovation aus dem mittelalterlichen "Winterschlaf" erweckt: Der Erzbischof von Magdeburg und die Stauferkönige wissen nicht, wie sie ihren Haushalt finanzieren sollen.

Eineinhalb Jahrtausende nach dem Zerfall des Römischen Reiches wird Europa von einer geldpolitischen Innovation aus dem mittelalterlichen "Winterschlaf" erweckt: Der Erzbischof von Magdeburg und die Stauferkönige wissen nicht, wie sie ihren Haushalt finanzieren sollen.

Sie führen die "Brakteaten" ein - aus dünnem Blech einseitig geprägte Münzen, die unter dem Bild des Fürsten oder Königs das Jahr zeigen, in dem sie gültig sind. Diese Münzen werden jährlich "verrufen" - für ungültig erklärt. Mit einem "Abschlag" von 20 Prozent können dann 100 alte Münzen gegen 80 neue, gültige Münzen umgetauscht werden. Mit dem Abschlag finanzieren die Herrscher den Staatshaushalt.

Und weil das so einfach ist, machen die meisten europäischen Monarchien zwischen dem 12. und 15. Jahrhundert es ihnen nach. Was die mittelalterliche Hochkultur mit fließendem Geld erschafft, lässt uns heute nur noch staunen:

Die vielen wunderschönen mittelalterlichen Städte werden gegründet oder prachtvoll ausgebaut: Colmar, Tübingen, Rothenburg, Regensburg, Passau, Prag, Görlitz, Quedlinburg, Xanten, Antwerpen, Luzern, Zürich, Graz, Salzburg und all die unzähligen malerischen Fachwerkstädte überall in Mitteleuropa.

Fast alle großen Dome und Kathedralen Europas werden in dieser Zeit erbaut - unter anderem die in Köln, Fulda, Straßburg und Freiburg. Und die Hanse verwandelt ärmliche Fischerhäfen rund um die Ostsee in Oasen blühenden Reichtums: die Hansestädte.

Die Fünftagewoche wird fast überall eingeführt - ganz ohne Gewerkschaften: außer dem Sonntag ist der „blaue Montag" arbeitsfrei. Teilweise gibt es sogar eine Vier-Tage-Woche und die wöchentliche Arbeitszeit beträgt vielfach nur 25 bis 30 Stunden. Der Kulturhistoriker Egon Friedell beschreibt die üppigen Festgelage des einfachen Volkes mit Gauklern und Geschichtenerzählern, Musikanten und Troubadouren - da läuft jedem von uns heute das Wasser im Munde zusammen. Es ist eine Zeit, die überquillt vor triefendem Hochgenuss.

Was ist das Geheimnis dieser wirtschaftlichen und kulturellen Blüte? Weil am Ende eines Jahres auf die Brakteaten eine 20prozentige Steuer zu zahlen ist, investieren die Leute ihr Geld lieber in großartige Bauwerke und Kunst oder sie verjubeln es und genießen ihr Leben.

Die Blütezeit dieses Hochmittelalters - von etwa 1150 bis 1450 - wird von der finsteren Epoche des Mittelalters abgelöst, nachdem die Herrscher gierig geworden sind. Den Abschlag von 20 Prozent haben sie auf bis zu 40 Prozent erhöht und den Zeitraum von einem Jahr, nachdem die Münzen jeweils „verrufen" werden, auf ein halbes Jahr verkürzt.

Das zerstört das Vertrauen der Bevölkerung in das Geld und weckt den Ruf nach Gold, das von sich aus werthaltig ist - und deshalb nicht fließen muss. Edelmetallwährungen werden dann auch eingeführt und beenden diese wirtschaftliche und kulturelle Blütezeit.

► Die Weltwirtschaftskrise

Die große Wirtschaftskrise, die 1929 beginnt, wird durch einen geldpolitischen Fehler der amerikanischen Notenbank ausgelöst. Die Arbeitslosigkeit grassiert wie die Pest und es gibt nichts mehr zu kaufen. In Wörgl, einer Kleinstadt in Tirol, ist jeder zweite Erwachsene arbeitslos. Bürgermeister Michael Unterguggenberger fragt sich, warum Leute, die arbeiten wollen und können das nicht tun sollen, nur weil kein Geld da ist, um sie zu bezahlen. In der „Natürlichen Wirtschaftsordnung" [siehe komplette Schrift als PdF im Anhang!] von Silvio Gesell hat er gelesen, was er tun kann:

► Taler, Taler, du musst wandern, von der einen Hand zur andern.

Unterguggenberger gibt "Arbeitswertscheine" aus, die auf den gleichen Betrag in der Landeswährung lauten. Die Scheine müssen an jedem Monatsende mit einer Wertmarke als Nutzungsgebühr beklebt werden. Mit den ersten Scheinen, die er ausgibt, bezahlt er die Arbeiter, die die Kanalisation bauen. Um die Gebühr zu sparen, geben sie die Scheine schnell beim Bäcker aus und kaufen Brot.

Der Bäcker will die Gebühr auch nicht zahlen und gibt sie sofort an den Tischler weiter, der seine Fenster erneuert. Der bringt sie zum Metzger für Wurst und der zum Schmied für ein neues Hoftor. Vor lauter Sparsamkeit zahlen die Bürger die Gemeindesteuer sogar im Voraus. Damit lässt der Bürgermeister die Straßen pflastern und beleuchten, einen Kindergarten bauen und die Schule modernisieren. Das löst einen neuen Kreislauf aus.

Wörgl erreicht nahezu Vollbeschäftigung und bekommt eine ordentliche Infrastruktur. Das Experiment ist so erfolgreich, dass es Nachahmer in anderen Gemeinden findet, so auch in Schwanenkirchen/Bayern und in Hawarden/Iowa, U. S. A. Der französische Ministerpräsident Édouard Daladier besucht Wörgl und viele Orte in mehreren Ländern bereiten ähnliche Projekte vor.

Die Finanzexperten allerdings erklären diese „Strohfeuer" für groben Unfug und die Zentralbanken setzen Verbote durch. Der Bürgermeister von Wörgl geht vor Gericht. Vor dem obersten Verwaltungsgerichtshof verliert er und wird entlassen. Die Scheine sind bis dahin im Durchschnitt insgesamt 416 Mal zirkuliert und haben Werte erzeugt, die heute 4,5 Millionen Euro entsprechen. Nach dem Verbot kehrt Wörgl zur Landeswährung zurück, zu hoher Arbeitslosigkeit und zu schrecklichem sozialen Elend.

Die Lehre aus all den historischen Beispielen ist einfach: Geld schafft Arbeitsplätze, sobald es fließt. Irgendetwas muss es zum Fließen bringen. Bei den Sumerern war es das Verfalldatum ein Jahr nach der Ernte, im Mittelalter war es der „Abschlag", in Wörgl waren es die monatlich fälligen Wertmarken. Die Zeiten haben sich gewandelt. Weizengutscheine und Wertmarken sind heute gewiss unpraktisch, aber ein „Abschlag" wie im Hochmittelalter könnte von der Zentralbank auf einfache Weise einbehalten werden.

Von den Girokonten könnten z. B. monatlich 0,75 Prozent Gebühr abgebucht werden. Bei Terminanlagen reduziert sich der Satz auf bis zu 0,25 und bei langfristigen Investitionen entfällt er ganz. Bargeld gibt es entweder nur in Form von Geldkarten und mit dem Handy können wir im „Online Banking" Gutschriften entgegennehmen. Oder aber winzig kleine Chips werden in die Geldscheine eingebaut, die die monatlich fällige Gebühr jedes Mal anzeigen, wenn der Schein im Prüfgerät der Bank oder des Einzelhändlers auf seine Gültigkeit untersucht wird. Dann muss die Gebühr bezahlt werden und das Gerät aktualisiert den Schein. Auch Scheine mit kurzfristigem Verfalldatum sind denkbar: rote im Frühjahr, grüne im Sommer, braune im Herbst, blaue im Winter.

► Der Kreditzins

Wenn Sie heute ein Brot kaufen, kommt es aus einer modernen Bäckerei:

- Die geschmackvolle Einrichtung des Backwarenladens, in dem Sie das Brot kaufen, ist mit Kredit finanziert.

- Der Lieferwagen, mit dem das Brot angeliefert wird, ist mit Kredit finanziert.

- Die Produktionsanlagen der Bäckerei sind mit Kredit finanziert.

- Der Anlagenbauer, die die Backwarenfabrik geliefert hat, hat sein Werk mit Kredit finanziert.

- Die Stahlhütte, die das Rohmaterial dafür geliefert hat, hat ihre Fertigung mit Kredit finanziert.

- Das Eisenerz und die Kohle für die Stahlproduktion sind im kreditfinanzierten Bergbau gewonnen worden.

- Die Gebäude für alle Produktionsstätten in einer in Wirklichkeit noch viel längeren Liefer- und Produktionskette, sind mit Kredit finanziert.

Alle diese kumulierten Kreditzinsen sind im Preis des Brotes, das Sie kaufen, enthalten. Auch wenn Sie selbst vollkommen schuldenfrei sind, bezahlen Sie mit dem Preis von allem, was Sie kaufen, im Durchschnitt ca. 40% Zinsen.

Wenn doch einmal an irgendeiner Stelle in der langen Produktionskette ausreichend Eigenkapital vorhanden ist und ganz ohne Bankkredite gearbeitet wird, müssen die Zinsen trotzdem in die Preise hineinkalkuliert werden. Würden sie es nicht, wäre es für den Unternehmer einfacher, sein Geld bei der Bank anzulegen, wo es sich während seines Schlafes auch ohne den aufreibenden und riskanten Job eines Unternehmers vermehrt.

► Das Ende der Arbeitslosigkeit

Wenn wir jetzt noch die reduzierte Steuerlast berücksichtigen, die sich in sämtlichen Stufen des Produktionsprozesses von Brot niederschlägt und auch bei uns als den Käufern des Brotes, kommen wir auf ungefähr 50%. Mit anderen Worten: Ob wir wollen oder nicht, auch wenn wir ganz schuldenfrei sind, zahlen wir im Durchschnitt ungefähr die Hälfte unseres Einkommens, das wir ausgeben, für Zinsen. Und wenn die - als eine segensreiche Folge fließenden Geldes - wegfallen, haben wir mit unserem heutigen Einkommen die doppelte Kaufkraft.

Hand auf Herz: Wollen Sie wirklich doppelt so viele Dinge kaufen? Vielleicht wollen Sie es. Aber Sie können sicher sein, dass manch anderer lieber halb so viel arbeitet. Die Folge davon ist, dass viele Menschen Halbtagstätigkeiten anstreben und das Arbeitsangebot zurückgeht. Sogar im Mittelalter sind unsere Vorfahren mit teilweise nur 30 Arbeitsstunden in der Woche ausgekommen. Beim heutigen Stand der Technik könnten 20 Stunden genügen, ohne dass es uns an irgendetwas mangelte.

Ein auch nur um den Anteil der Arbeitslosen an der Erwerbsbevölkerung reduziertes Arbeitsangebot würde die Arbeitslosigkeit im statistischen Durchschnitt verschwinden lassen. Gibt das Arbeitsangebot weiter nach, werden nach den Gesetzen des Marktes die Löhne und Gehälter steigen.

► Über Investitionen wird anders entschieden

Die ganz große "Bescherung" durch fließendes Geld aber ist noch etwas anderes: Unsere Geldordnung hat großen Einfluss auf die Investitionsentscheidungen der Unternehmen. Was ist Ihnen lieber: eine Million Euro heute oder eine Million Euro in zehn Jahren? Natürlich ziehen Sie die Million heute vor, denn wenn Sie's geschickt anfangen, haben Sie daraus in zehn Jahren schon zwei Millionen Euro gemacht.

Sie können auch umgekehrt rechnen: Eine Million in zehn Jahren ist für Sie heute nur eine halbe Million wert ist. Eine sichere Million in zehn Jahren und eine halbe Million heute haben somit für Sie den gleichen Wert. Das ist deshalb so, weil Sie die Million in zehn Jahren auf den Wert von heute heruntergerechnet haben - die Fachleute nennen diesen Rechenvorgang „Abzinsen". Ich habe dabei für Sie hier gerade mit etwa sieben Prozent gerechnet.

Sie können auch umgekehrt rechnen: Eine Million in zehn Jahren ist für Sie heute nur eine halbe Million wert ist. Eine sichere Million in zehn Jahren und eine halbe Million heute haben somit für Sie den gleichen Wert. Das ist deshalb so, weil Sie die Million in zehn Jahren auf den Wert von heute heruntergerechnet haben - die Fachleute nennen diesen Rechenvorgang „Abzinsen". Ich habe dabei für Sie hier gerade mit etwa sieben Prozent gerechnet.

Die Unternehmen vergleichen heutige und zukünftige Ausgaben und Einnahmen ebenso. Natürlich müssen sie mit höheren Prozentsätzen rechnen, denn sonst könnten sie das Geld besser zur Bank bringen und bräuchten die Mühen und Risiken einer Investition nicht auf sich zu nehmen.

Mittelständische Unternehmen rechnen oft mit 12 Prozent. Das bedeutet: Bei einer Investition, die heute eine Million Euro kostet und in zehn Jahren eine Million Euro bringt, wird die Million in zehn Jahren mit 12 Prozent auf den Wert von heute abgezinst und ist dann nur noch 321.973 Euro wert. Wenn die gleiche Investition in hundert Jahren nochmals eine Million abwirft und wir diese auf den Wert von heute abzinsen, dann sind das nur 12 Euro.

Es ist bekannt dass vielen global agierenden Unternehmen 12 Prozent nicht genügen und sie eine Eigenkapitalrendite von 25 Prozent verlangen. Wenn ich in hundert Jahren eine Million Euro einnehme und sie mit 25 Prozent auf den Wert von heute abzinse, erhalte ich nur 0,0002 Euro - den Hundertsten Teil eines Zwei-Cent-Stücks.

► Geld bringt mehr Menschen um den Verstand als die Liebe

Für winzige Bruchteile eines Eurocents in der Zukunft lohnt es sich natürlich nicht, heute zu investieren. Weil die Einnahmen, die eine Investition in der Zukunft auslöst, heute so wenig wert sind, brauchen wir sie auch nicht zu berücksichtigen. Auch der Schaden, den eine Investition in ferner Zukunft auslöst, ist heute sehr wenig wert und wird deshalb ebenfalls nicht berücksichtigt. Es kommt allein darauf an, was in den nächsten zehn Jahren aus einer Investition wird. Danach kann dadurch die Sintflut ausgelöst werden - die heutige Rentabilität beeinflusst das kaum.

► Umweltschutz

In unserem heutigen destruktiven Geldsystem können die Unternehmen deshalb nur die kurzfristigen Vorteile berücksichtigen. Sie holzen Bäume ab, die über Generationen gewachsen sind, zerstören Böden und Fischbestände für kurzfristigen Ertrag, ruinieren unser Klima und riskieren Endlagerkosten für atomare Abfälle für hunderttausend(!) Jahre. Der Erhalt von Trinkwasserquellen, sauberer Luft, die Artenvielfalt, die tropischen Regenwälder und das klimatische Gleichgewicht ist einfach nicht rentabel.

Wenn ein Unternehmer nun aber seiner Verantwortung für die Zukunft der Menschheit gerecht werden will und nur solche Investitionen vornimmt, die die Natur erhalten und dem Leben dienen, hat das fatale Folgen für ihn: Seine im heutigen Geldsystem unrentablen Investitionen senken den Wert des Unternehmens an der Börse - den „Shareholder Value" - und es wird ein Kandidat für eine so genannte feindliche Übernahme. Selbst ethisch verantwortliches Handeln kann die Schäden, die unsere destruktive Geldordnung anrichtet, nicht aufwiegen.

Die vergangene Zeit hat uns eine Fülle von Beispielen geliefert, wo große, gut geführte Unternehmen mit einem niedrigeren „Shareholder Value" von viel kleineren Konkurrenten übernommen werden konnten, weil deren kurzfristig ausgerichtete Investitionsprogramme eine Übernahme finanzierbar gemacht haben. Hunderttausende Arbeitsplätze mussten deshalb allein in Europa abgebaut werden.

Fließendes Geld ändert das: Weil es nicht verzinst wird, wird es auch nicht abgezinst. Eine Million heute und eine Million in zehn oder in hundert Jahren haben den gleichen Wert. Das hat schwerwiegende Folgen: Zum Beispiel müssen dann die Trilliardenkosten für die Endlagerung atomarer Abfälle in den heutigen Preis des Atomstroms hineingerechnet werden, mit der Konsequenz, dass wir dann mit einer einzigen Kilowattstunde Atomstrom unser ganzes Lebenseinkommen verprassen.

Fließendes Geld ändert das: Weil es nicht verzinst wird, wird es auch nicht abgezinst. Eine Million heute und eine Million in zehn oder in hundert Jahren haben den gleichen Wert. Das hat schwerwiegende Folgen: Zum Beispiel müssen dann die Trilliardenkosten für die Endlagerung atomarer Abfälle in den heutigen Preis des Atomstroms hineingerechnet werden, mit der Konsequenz, dass wir dann mit einer einzigen Kilowattstunde Atomstrom unser ganzes Lebenseinkommen verprassen.

Verstehen Sie jetzt, warum die „wissenschaftliche" Ökonomie fließendes Geld [ADMIN: s. umlaufgesichertes Geld] totschweigt, warum die Politik wegschaut und die etablierte Presse die Augen davor verschließt?

Aber auch der zukünftige Nutzen von Investitionen wird bei fließendem Geld nicht abgezinst, sondern in voller Höhe in die heutigen Investitionsentscheidungen eingehen. Vielleicht wird dann die Magnetschwebetechnik plötzlich rentabel. Vielleicht rechnet es sich dann, ganz Europa mit einem Unterdruck-Tunnelsystem zu unterkellern, in dem Magnetschwebezüge mit 500 km/h verkehren und auch unsere Autos ans Ziel bringen. Und an der Oberfläche dieses wunderschönen Kontinents können wir dann einen paradiesischen Naturpark anlegen.

Ob diese oder andere Projekte: Fließendes Geld wird einen Investitionsboom sondergleichen auslösen - wohl nicht mehr in Kathedralen, aber in eine qualitative Verbesserung der Infrastruktur, die heute technisch möglich und dann auch finanzierbar wird.

Spekulationskapital allerdings, wird einen Währungsraum mit fließendem Geld meiden. Das kann uns fröhlich stimmen, denn es treibt die Preise in die Höhe ohne Werte zu schaffen.

► Wir können wählen

Geld bringt mehr Menschen um den Verstand als die Liebe. Sobald wir aber den Konstruktionsfehler des Kapitalismus - unser destruktives Geldsystem - erkennen und fließendes Geld einführen, sind wir nicht länger Sklaven der Wirtschaft. Die Wirtschaft wird dann von selbst dem Leben dienen - und damit auch uns Menschen.

Geld bringt mehr Menschen um den Verstand als die Liebe. Sobald wir aber den Konstruktionsfehler des Kapitalismus - unser destruktives Geldsystem - erkennen und fließendes Geld einführen, sind wir nicht länger Sklaven der Wirtschaft. Die Wirtschaft wird dann von selbst dem Leben dienen - und damit auch uns Menschen.

„Wir sollten uns nicht so gebärden, als ob das Erkennen volkswirtschaftlicher Zusammenhänge nur den Gralshütern vorbehalten bliebe, die ihre verhärteten Standpunkte vortragen", hat Ludwig Erhard gesagt.

Wenn Sie diesen Aufsatz gelesen und verstanden haben, brauchen Sie - um Hans Blüher erneut zu zitieren - die übrigen Werke der Volkswirtschaftslehre nur als Kommentar zu lesen, denn Sie wissen etwas, was die Hochschulen ausblenden, was die Presse verschweigt und was die Politik nicht zur Kenntnis nimmt: Sie kennen jetzt die Ursache der schmerzhaftesten Probleme unserer Zeit.

Was in unserem Bewusstsein als Möglichkeit vorhanden ist, kann auch geschehen. Die Erde wird den Himmel spiegeln oder die Hölle. Es ist Ihre Entscheidung. Sie können jetzt wählen - zwischen schweigender Mitschuld und mutiger Rede oder Tat.

Prof. Dr.phil. Dr.rer.pol. Wolfgang Berger

Macht durch Geld

Geld dient als temporärer Zwischenspeicher einer erbrachten Leistung, bzw. als Vorschussspeicher einer Verbindlichkeit, die noch in Leistung zu erbringen ist – dem Kredit. Geld ist weder ein Tauschmittel noch lässt sich sein Wert objektiv erfassen. Wäre Geld ein wertgedecktes Tauschmittel, hätte es den praktischen Wert einer Sache. Ein Sack Kartoffeln kann für zwei Leib Brot getauscht werden, denn beiden ist ein vorab festgelegter bedarfsorientierter Produktsachwert zuerkannt worden; beide, Kartoffeln und Brot, haben einen praktischen, reellen Nutzen. Geld besitzt diesen reellen Wert nicht!

Jahrhundertelang war das jungfräuliche System „Geld“ Garant prosperierender Gesellschaften. Noch vor der Gründung der ersten Bank moderner Ausrichtung in Venedig, hatten von Fürsten, Königen und Kaisern ausgegebene Geldmünzen in Zentraleuropa eine bestimmte Gültigkeitsdauer, es sei denn, sie waren aus Gold oder Silber. Letztere wurden auch außerhalb des fürstlichen Einflussbereiches akzeptiert, da Silber und Gold auch anderswo begehrt waren. Hierbei darf Edelmetal nicht mit dem ideellen Konstrukt „Geld“ verglichen werden. Edelmetalle haben auch einen praktischen, reellen Nutzen.

Wie Prof. Dr. Berger ausführte, war im Hochmittelalter (ca. 1100 bis 1450 n. Chr.) die Gültigkeit von Münzen aus minderwertigem Metallblech oder dünnem Silberblech i. d. R. auf max. 12 Monate beschränkt und sie wurden zum Teil mehrmals verrufen, d.h. schrittweise entwertet. Die Folgen waren phänomenal: blühende Handwerksstände und Städte, Wohlstand und Überfluss an Waren und Dienstleistungen.

In dieser Zeit wurde die Hanse gegründet, es wurden neue Handelswege bestimmt und Gilden, Universitäten, Krankenhäuser und karitative Einrichtungen initiiert. Es wurden großartige, verschwenderische Gebäude geplant, Kathedralen, Burgen und Schlösser gebaut, das Postwesen entstand, Handelshäuser wurden gegründet und Schiffe neuen Typs konstruiert, um die Waren und Produkte zu transportieren. Die durchschnittliche Arbeitszeit betrug (je nach Quellenangabe) gerade mal zwischen 20 und 30 Stunden in der Woche.

Holländische Übersichtskarte kleiner und großer Hanseatischer Städte und Handelwege.

► Wer war schuld an dieser Kreativitätsexplosion?

Weitläufig wird die Religiosität der Menschen dafür verantwortlich gemacht, dass die Kirche Kathedralen baute und Armenhäuser unterhielt. Sie manipulierte die atheologischen Laien mit Angst und Lob: Angst vor der Hölle, denn „…Eher geht ein Kamel durch ein Nadelöhr, als dass ein Reicher in das Reich Gottes gelangt“ und der Erwerb von Gnaden, wenn man reichlich spendete. Man könnte nicht zu Letzt die Pest für dieses Verhalten verantwortlich machen. Es würde einiges aber nicht alles erklären! Mag sein, dass Religiosität auch eine Rolle spielte, aber nur sie macht die Prosperität jener vermeintlich „dunklen“ Zeitepoche nicht plausibler!

Die Wahrheit ist wohl doch eher profaner Natur. Da das Geld nur für eine begrenzte Zeit gültig war und ein Fürst für 70, bzw. 80 neue Geldstücke, 100 alte verlangte, um mit der Wertdifferenz von 20%-30% seinen Hofstaat zu unterhalten, überlegten es sich die Handwerksmeister und die Kaufleute (die Reichen ihrer Zeit) nicht lange und gaben ihr Geld eher aus, als dem Fürsten.

Zudem wurden nicht nur die Gesellen und Lehrlinge bezahlt, unterhalten und behütet, sondern auch deren Familien. Und weil immer noch viele Münzen übrigblieben, schenkten sie diesen Überschuss den wachsenden, freien Städten und der Kirche, die all das leistete, was wir heute noch nutzen.

Wie funktioniert unser Geldsystem

► Begriffsexkursion:

Die Finanzkrisen, von 1847 bis 2008, die, bewertet man die hinterlassenen Zerstörungen mit nachhaltiger Qualität, durchaus als Weltkriege bezeichnet werden dürfen, wären ohne die Schwächen der neoklassischen Ökonomie nicht möglich, zumindest jedoch erheblich begrenzt.

Es scheint, dass der Gesellschaft abverlangt wird zu akzeptieren, lediglich kriminelle Energie in Verbindung mit exzellenter Nischen-Intelligenz trügen Verantwortung für diese Desaster. Mediale und institutionelle Bemühungen nötigen die Gesellschaft auch zu akzeptieren, dass im fehlenden Fachwissen die Gründe zu verorten sind und nicht etwa am Systemlimit.

In einer Epoche grenzenlosen Informationsflusses ist es völlig inakzeptabel darauf zu bestehen, alle Fachleute hätten sich geirrt und Hunderttausende sündhaft gut bezahlte Betriebs- und Volkswirte, promovierte und habilitierte Fachleute, die ihren Studenten Fachwissen vermitteln sollen, beherrschen ihr ureigenes Fach nicht! Es drängt sich der Gedanke förmlich auf, die Ursachen an anderer Stelle zu suchen: das allgemeine Verständnis über Geld sowie dessen Schaffung, resp. Schöpfung, und Steuerung.

Der Glaube an den Wert des Geldes ist eine Sache der Erziehung. Geld wird als transzendente Macht, als dogmatische Unvergänglichkeit, als ein VOR Gott existentes Naturgesetz vermittelt. Es darf nicht kritisiert, geschweige angetastet werden.

Wir sprechen vom Gläubiger und vom Schuldner; vom ehrenhaft Glaubenden und vom sündhaften Schuldigen. Dabei verkennt diese manipulative Sprachsemantik, dass sich Geldverleiher und Geldvermehrer, denn das ist im besten Fall der Schuldner, gegenseitig bedingen. Statt auf derselben Augenhöhe, findet sich der Schuldner in einer unvorteilhaften Position wieder, weit tiefer als sein „Partner“, der an ihm gut verdient!

► Die Rolle des Gruppenzwangs

Erkenntnisse und Wissen werden nicht in Gruppen erkannt, nicht von Gruppen kreiert, sondern von einzelnen Menschen. „Heureka“ rief nicht eine Gruppe Gelehrter in Syrakus, sondern Archimedes (Foto) und nicht die Fakultät der Londoner Universität entdeckte das Penicilin, sondern Alexander Fleming. Es ist schier ein Paradoxon mehr vom Kollektiv als vom Individuum zu halten, mehr auf den Gruppenzwang zu achten als auf die Kreativität des Einzelnen, weniger auf Vernunft als auf eine Zugehörigkeit zu irgendetwas zu setzen.

Erkenntnisse und Wissen werden nicht in Gruppen erkannt, nicht von Gruppen kreiert, sondern von einzelnen Menschen. „Heureka“ rief nicht eine Gruppe Gelehrter in Syrakus, sondern Archimedes (Foto) und nicht die Fakultät der Londoner Universität entdeckte das Penicilin, sondern Alexander Fleming. Es ist schier ein Paradoxon mehr vom Kollektiv als vom Individuum zu halten, mehr auf den Gruppenzwang zu achten als auf die Kreativität des Einzelnen, weniger auf Vernunft als auf eine Zugehörigkeit zu irgendetwas zu setzen.

So könnte man den Menschen auch mit einem Floh vergleichen. Um zu verstehen, warum etablierte - ob gut funktionierende oder nicht - Systeme verteidigt werden, muss die Soziologie bemüht werden.

Einige kluge Soziologen haben sich folgendes Experiment ausgedacht: Sie legten eine Anzahl von Flöhen in einen Glasbehälter und maßen die Höhe jedes Flohsprungs. Sie konstruierten daraufhin einen Glaszylinder, der niedriger war, als der schwächste aller Flohsprünge und bedeckten die Öffnung mit einer Glasplatte.

Die Flöhe konnten, dank ihrer Sprungkraft, jederzeit aus dem Glaszylinder springen, wenn er oben offen wäre. Die Forscher beobachteten, was jeder annehmen würde: die Flöhe schlugen mit dem Kopf an die Glasabdeckung. Nach einer gewissen Zeit passten die Flöhe ihre Sprünge jedoch an und blieben konstant ein wenig unterhalb der Glasplatte um Kopfschmerzen zu vermeiden!

Nach einer gewissen Gewöhnungszeit, entfernten die Forscher die Glasabdeckung. Siehe da, die Flöhe sprangen weiterhin unterhalb der Glasplatte, weil sie darauf konditioniert waren, dass ein stärkerer Sprung etwas Schlimmes zur Folge hätte!

Nun legten die Forscher einen frischen Floh in denselben Glaszylinder zu den anderen. Wie erhofft sprang der neue Floh höher als die anderen Flöhe. Dieser Prozess dauerte aber erstaunlich kurz, denn der neue Floh ahmte die älteren nach und passte seine Sprunghöhe an. Er integrierte sich ins Kollektiv. Und alle sprangen unter ihren Verhältnissen - wie Deutschland seit dem Jahr 2001. Aber, nach welchem Floh richtete sich zuallererst die Gruppe, denn einen Auslöser, nicht mehr gegen die Glasplatte zu springen, muss es ja gegeben haben? Wer setze die Regel fest, an der sich die Masse orientierte?

► „In der Masse sinkt der Verstand mit der Anzahl der Versammelten“ (-Gustave le Bon)

Dieses Verhalten ist auch bei den Menschen zu beobachten. Einem traut man zu Regeln zu definieren, die der Gesellschaft nützen sollen. Das geht solange gut bis sich aus einer Gruppe eine kleinere, gleichgesinnte herausbildet, die mehr auf Konkurrenz, als auf Kooperation setzt. Diese Intention wird auch den eigenen Nachkommen anerzogen und es bildet sich zwangsläufig eine Elite, eine Führungsebene, der, den eigenen Vorteil im Blick, immer mehr angehören möchten. Kaum einer, der nicht zu den Regierenden gehören möchte!

Dieses Verhalten ist auch bei den Menschen zu beobachten. Einem traut man zu Regeln zu definieren, die der Gesellschaft nützen sollen. Das geht solange gut bis sich aus einer Gruppe eine kleinere, gleichgesinnte herausbildet, die mehr auf Konkurrenz, als auf Kooperation setzt. Diese Intention wird auch den eigenen Nachkommen anerzogen und es bildet sich zwangsläufig eine Elite, eine Führungsebene, der, den eigenen Vorteil im Blick, immer mehr angehören möchten. Kaum einer, der nicht zu den Regierenden gehören möchte!

Die große Gruppe toleriert anfänglich und akzeptiert letztendlich den Führungsanspruch der Wenigen, die sich mehr und mehr das aneignen, was dem Kollektiv gehört. Die Masse weiß irgendwann nicht mehr, dass sie stark genug ist, aus dem Glaszylinder zu springen und glaubt der von der Elite pseudowissenschaftlich begründete Alternativlosigkeit!

Nichts ist hemmender als „Wir haben es immer so gemacht“. Eine subjektive, von wenigen Nutznießern modellierte Wirklichkeit lässt schwerlich ihre Demontage zu! Dieses, Generationen übergreifende Phänomen, führt dazu, dass sich die Masse unreflektiert verhält. Das Grundprinzip der Eingliederung in ein organisches Leben, ist die Übernahme von Verhaltensmustern, auch wenn diese weit unter den eigenen Stärken und Möglichkeiten liegen. Der Druck der Gruppe diszipliniert das Individuum. Der Individualist unterliegt dem Konformitätsdruck, wird zum sogenannten Teamplayer und irgendwann, wider besseren Wissens, hinterfragt er keine Normen mehr!

Wie funktioniert das moderne Geldsystem?

Unser Geldsystem basiert nicht, wie allgemein geglaubt wird, auf ein mit Werten (Gold, Silber) gedecktes System. Der Wert einer Währung wird ursächlich vom Steueraufkommen, resp. von der volkswirtschaftlichen Leistung eines Landes bestimmt. Substantiell sind Geldscheine und Münzen demnach auch Fiat Money, resp. Giralgelder (Buchgelder), die keinem stofflichen Wert entsprechen. Die Steuern wiederum werden aber von den Steuerpflichtigen mit demselben (Papier-)Geld bezahlt, das die Papierwährung decken soll! Und es funktioniert.

Es funktioniert solange, solange der Wirtschaftskreislauf nicht unterbrochen wird und Verbindlichkeiten und Forderungen eine bilanzierte Null ausweisen. Erhöht sich im Laufe der Zeit das Gewicht der Forderungen bspw. aus Zinsen, kippt das System dann, wenn es nicht mehr möglich ist mit neuem Giralgeld, die (Zins-)Forderungen zu bedienen. Giralgeld kann man aus dem Nichts schaffen. Zinsen nicht!

Dass Werte auch eine Deckung erfordern, kann an der Epoche der Hanse verdeutlicht werden: den Kaufleuten wurde strengstens untersagt, Waren zu verkaufen, die noch nicht in deren Besitz waren! Fische zum Beispiel: sie durften nicht verkauft werden, wenn sie noch nicht gefangen und gebunkert waren. Solche plausiblen Wahrheiten gelten heute nicht. Es werden Werte gehandelt, die noch nicht erzeugt wurden (Leerverkäufe). Fällt die Erzeugung aus, verschwinden nicht etwa diese Wetten ins Nichts! Sie werden gebündelt, mit anderen Wetten und realen Werten vermischt und erneut angeboten: als Bonds und als offene und geschlossene Fonds jeglicher Art.

Wäre die Überlegung richtig, dass ein Erzeuger (Landwirt, Fischer, Müller, Autohersteller etc.) statistisch ähnliche Mengen schon in der Vergangenheit erzeugte und produzierte, würde das Hochrechnen der Bewertung, einer noch zu erzeugenden Menge an Waren, plausibel sein. Der Erzeuger verkauft bestimmte Mengen seiner noch zu produzierenden Waren im Voraus und bindet den potentiell interessierten Käufer. In den meisten Fällen geht das gut aus, es sei denn höhere Gewalt vernichtet eine Ernte, ein Boot, eine Fabrikationshalle. Dieses Risiko kann mehr oder weniger vorausberechnet werden, um entsprechende Maßnahmen ergreifen zu können.

Problematisch wird es wenn der Fischverkäufer überhaupt kein Boot besitzt, der Müller gar kein Müller ist und der Weizenhändler nicht eine Handbreit Ackerfläche sein Eigen nennt! Lag noch vor wenigen Jahrzehnten der Spekulationsanteil an den realen Wirtschaftsgütern bei 2-5%, übersteigt er heute die Realwirtschaft um min. das 3-fache. Daraus ergibt sich ein dissonantes Verhältnis zwischen der Realwirtschaft und der Schattenwirtschaft weltweit.

Problematisch wird es wenn der Fischverkäufer überhaupt kein Boot besitzt, der Müller gar kein Müller ist und der Weizenhändler nicht eine Handbreit Ackerfläche sein Eigen nennt! Lag noch vor wenigen Jahrzehnten der Spekulationsanteil an den realen Wirtschaftsgütern bei 2-5%, übersteigt er heute die Realwirtschaft um min. das 3-fache. Daraus ergibt sich ein dissonantes Verhältnis zwischen der Realwirtschaft und der Schattenwirtschaft weltweit.

Liegt das realwirtschaftliche Welt-BIP jährlich zwischen 65 Bio. und 72 Bio. US$, erreichen Derivate fast das Zehnfache: über 680 Bio. US$. Die Frage, wie hoch die Rendite sein kann, liegt auf der Hand: Wie soll die Realwirtschaft den Profit der Schattenwirtschaft „erarbeiten“? Wie sollen 65 Bio. US-$ Realwirtschaft, eine Rendite von 4%, 8% oder 10% für eine 680 Bio. US-$ starken Derivatmasse erwirtschaften? Weil dies nicht möglich ist, wird stetig der Kapitalumlauf erhöht, werden neue Giralgelder produziert! Ein Pyramidenspiel.

Angenommen, die Prognose einer Wette auf ein bestimmtes Erzeugnis trifft nicht ein und die Weizenernte fällt aus, weil der Landwirt, klug wie er ist, beschlossen hat, sein Feld ein Jahr ruhen zu lassen. Wie hoch wäre der Schaden durch diese eine Spekulation? Kluge Ökonomen würden sagen „immens“. In Wahrheit jedoch würde kein Heller verloren gehen, denn ein Schaden kann nur entstehen, wenn mit Realwerten gehandelt wird. Da jedoch bei Wetten auf Kursfall oder Kursanstieg Giralgelder gegenüber stehen und diese lediglich parallele Buchungen auf der Aktiv- und Passivseite einer Bilanz sind (Verbindlichkeiten und Forderungen), entsteht in Wirklichkeit kein monetärer Schaden, der die Gesellschaft zu interessieren hat. Einer nur bekommt nicht das, was er sich als Gewinn ausgerechnet hat: der Spekulant. Und er verlangt von genau dieser Gesellschaft einen Ausgleich, resp. seine Rettung, weil er der Gesellschaft suggeriert, systemrelevant zu sein!

Eine Bilanz kann genauso simpel verkürzt werden, wie sie anfänglich verlängert wurde. Dass dieses Buchhaltungssystem aus dem Rechnungswesen dramatische Folgen herbeibeschwören muss, versteht sich leider von selbst!

Wie phantasievoll die Instrumente der Buchung und Gegenbuchung, der doppelten Buchhaltung, der Aufwertung und Abwertung gehandhabt werden, offenbart sich in der Bewertung der Wertpapiere von Banken nach dem Fall von Lehman Brothers. Die Eigentümer selbst (Banken und Investmentgesellschaften) verlagerten ihre Wertpapiere in Depots und es wurde ihnen von den Aufsichtsbehörden gestattet, diese Wertpapiere neu und beliebig zu bewerten und nicht etwa dem tatsächlichen Wert zu entsprechen! Ziel war die Vermeidung von Bilanzverlusten, die wiederum soziale und vor allem politische Konsequenzen zur Folge hätten haben können!

Wie funktioniert eine Kreditvergabe?

Ein Bankkunde beantragt bei seiner Hausbank einen Kredit in Höhe von 30.000€ für den Kauf eines Autos. Der Bankangestellte bucht den Betrag auf das Girokonto des Kreditnehmers und belastet genau dieses Konto mit einer Verbindlichkeit in gleicher Höhe plus Zinsen. Das Geld für diese Buchung entnimmt der Bankangestellte aus den Eigenmitteln der Bank.

Ist der Betrag auf dem eigenen Bankkonto nicht vorhanden, entnimmt der Bankangestellte den Kreditbetrag aus den Sparkonten anderer Bankkunden, oder nimmt einen Kredit bei einer anderen Geschäftsbank auf, oder der Zentralbank, wenn seine Kunden nicht über den Betrag verfügen und eine andere Bank keinen Kredit gewähren will. Kann der Kreditnehmer den Kreditbetrag nicht begleichen, entsteht der Bank, bzw. ihren Sparern, resp. der Zentralbank oder der fremden Geschäftsbank, ein Schaden in selber Höhe des Kreditbetrages und ein Gewinnverlust in Höhe der Zinsforderung.

Würde man es 1.000 Menschen so erklären, würde nur einer widersprechen! Es verhält sich ganz und gar nicht so! Kein einziger Eurocent wird vom Eigenkapital der Bank ausgezahlt, oder dem Guthaben anderer Bankkunden entnommen, oder vom eigenen Konto bei der Zentralbank. Der gesamte Betrag von 30.000€ wird per Tastendruck aus dem Nichts erzeugt (s. weiter unten "Verwechslung von Giralgeld mit Notenbankgeld: detaillierte Analyse; juristische Folgen").

Jede Geschäftsbank kann das Vielfache dessen als Kredit vergeben, was sie als Einlage bei der Zentralbank hinterlegt. Mussten Banken vor 1971 zwischen 40% und 70% Eigenkapitaleinlagen nachweisen, sind es heute lediglich zwischen 1% und 2%. In Großbritannien sogar 0%. Nicht nur der Kreditnehmer wird mit einer Verbindlichkeit belastet, sondern auch die Bank gegenüber dem Kreditnehmer, weil eine Bank lediglich Vermittler von Notenbankgeld ist.

Durch die Verlängerung der Bankbilanz (s. Doppelte Buchhaltung. Erzeugen zweier Bilanzkonten Aktiv/Soll und Passiv/Haben, Aufwands- und Ertragskonto) verpflichtet sich die Bank, dem Kreditnehmer echtes Notenbankgeld zu beschaffen. Diese Verbindlichkeit wird jedoch keineswegs und zu keinem Zeitpunkt erfüllt, weil die Finanzinstitute wissen, dass gerademal zwischen 5% und 9% aller Zahlungen mit Bargeld beglichen werden. Zwischen 91% und 95% der Zahllungen erfolgen bargeldlos, per elektronischer Überweisung von einem Bankkonto auf ein anderes Bankkonto. Sobald der Kreditnehmer seinen Kredit vollständig zurückzahlt, verkürzt die Bank die Bilanz (Löschung der Bilanzkonten dieses Vorgangs) und entledigt sich der Pflicht, dem Kreditnehmer Notenbankgeld zu beschaffen.

Die Verbindlichkeit der Bank gegenüber dem Kreditnehmer lässt sich leicht mit dem Fakt belegen, dass der Kreditbetrag in der Bankbilanz auf das Konto „Fremdkapital“ gebucht wird. Die Bank kann nicht eine Schuld gegenüber dem Kreditnehmer haben und gleichzeitig in selber Höhe eine Forderung. Eine Bank gibt im Grunde zu, nicht über das Geld für den Kredit zu verfügen, verlangt aber Zinsen für genau dieses Geld, das sie nicht hat! Im schlimmsten Fall, und das ist das Unvermögen seinen Kredit zu begleichen, verliert der Kreditnehmer echte Werte, die er als Sicherheit der Bank verpfändet hat.

Da der Bank, verglichen mit der Kreditsumme, kein, resp. ein sehr geringer Schaden entsteht (ca. 1,65% der Kreditsumme als Regress gegenüber der Zentralbank), entfällt auch der Löwenanteil eines möglichen Risikos.

Die Ausbuchung des abgeschriebenen Kreditbetrages aus der Bilanzsumme geht nicht einher mit der „Vernichtung“ des Giralgeldes in Höhe des Kreditbetrages, denn i.d.R. wurde der Betrag gestückelt oder in Gänze, dem Girokonto eines anderen Bankkunden als Sichteinlage gutgeschrieben (z.B. des Autoverkäufers). Das Giralgeld, einmal erzeugt, bleibt im unkontrollierbaren Bits und Bytes- Dschungel, weltweit.

Mit der Vergabe eines Kredites entsteht Buchgeld, das allgemein als echtes Geld akzeptiert wird. Erst wenn alle auf den Gedanken kommen sollten, sich ihre Sichteinlagen in bar auszahlen zu lassen, wird die Absurdität dieses Systems offenbar. Aber auch allein diese Annahme müsste die Gesellschaft animieren, eine Geldreform zu verlangen, zumal jedem bewusst sein muss, dass einer Bank kein Schaden entstehen kann, weil sie das Geld für den Kredit vorher nicht hatte! Kein Schaden, keine Forderung!

Verwechslung von Giralgeld mit Notenbankgeld:

detaillierte Analyse; juristische Folgen

Die unkontrollierbare, private Geldschöpfung und die Unkenntnis darüber, dass eine gebuchte Kreditsumme nicht gleich die Schadenssumme ist, fordert eine Wissensanpassung, vor allem dann, wenn derartige Vorgänge justiziabel werden.

Ab dem Jahr 1971 verzeichnet man etwas, das man als einen "juristischen Präzisionsmangel" bezeichnen würde. Der Mangel liegt in der Unkenntnis der Juristen darüber, wie Buchgeld entsteht; d.h. in einer falschen Vorstellung darüber, wie sich die Geldschöpfung, insbesondere die Giralgeldschöpfung bei den Geschäftsbanken vollzieht.

Das Bankwesen hat sich von einem sachgedeckten Teilreservesystem zu einem papiergeldgedeckten Mindestreservesystem gewandelt. Vor 1971 musste "Geld", ob Zentralbankgeld oder Bankeinlagen, noch zu 40% mit Gold besichert sein. Eine solche gesetzlich geregelte Sachanbindung des Geldes an Gold gibt es seither nicht mehr. Geld deckt sich nunmehr nur noch selbst und Banken müssen gerade noch max. 1% bis 2% des Geldes als Mindestreserve bei der Zentralbank vorhalten, das sie ihren eigenen Gläubigern schulden.

Diese fehlende Kenntnis schlägt sich besonders im deutschen Strafrecht (§§ 263 und 265b StGB) nieder. Sie führt dort immer wieder zu fehlerhaft begründeten Urteilen, resp. zu Unrecht verhängte Strafen. Betroffen hiervon sind Menschen, denen es nicht gelingt, ihre Kredite an Banken, partiell oder in Gänze, zurückzuzahlen und demzufolge nicht nur zivilrechtlich, sondern auch strafrechtlich verfolgt werden.

Auch außerhalb der Justiz ist eine gesamtgesellschaftliche Kenntnis darüber, wie Geld wirklich entsteht, kaum vorhanden. Dies wiederum ist nicht zuletzt auf die beiden Währungsreformen im 20. Jahrhundert, auf das Ende des Goldstandards und auf die weitere, ganz wesentliche Tatsache zurückzuführen, dass sowohl die Politik als auch die Banken, das noch immer bestehende Vertrauen der Bevölkerung in das existierende Geldsystem nicht gefährden wollen.

Auch außerhalb der Justiz ist eine gesamtgesellschaftliche Kenntnis darüber, wie Geld wirklich entsteht, kaum vorhanden. Dies wiederum ist nicht zuletzt auf die beiden Währungsreformen im 20. Jahrhundert, auf das Ende des Goldstandards und auf die weitere, ganz wesentliche Tatsache zurückzuführen, dass sowohl die Politik als auch die Banken, das noch immer bestehende Vertrauen der Bevölkerung in das existierende Geldsystem nicht gefährden wollen.

Trotz dieser relevanten Änderung nimmt die Justiz noch immer vielfach Betrug durch Kreditnehmer zulasten von Banken, nach den §§ 263 und 265b StGB an, obwohl er unter konsequenter Berücksichtigung dieses neuen Systems der Giralgeldschöpfung nach 1971 entweder gar nicht, oder jedenfalls nicht in der angenommenen Höhe vorliegt.

„Als Kreditbetrug oder als Betrug zulasten einer Bank wird angesehen, wenn eine Bank aufgrund einer Täuschung durch den Kreditnehmer einem Irrtum unterliegt, der wiederum dazu führt, dass die Bank einen Kredit genehmigt, über ihr Vermögen verfügt und den Kreditbetrag somit auf dem Konto ihres Kreditnehmers gutschreibt.“

Wenn ein, durch solche Umstände erlangter, Kredit nicht zurückgezahlt werden kann, war das Vermögen der Bank, aus traditioneller Sicht der Justiz, entweder bereits durch die Kreditgenehmigung, spätestens jedoch mit der Gutschrift auf dem Konto des Kreditnehmers gefährdet. Nach heutigem Stand der Rechtsprechung ist damit der objektive Straftatbestand eines Betrugs erfüllt.

Die Rechtsprechung hat damit jedoch den maßgeblichen Wandel des Geldsystems von 1971 nicht berücksichtigt! Die deutsche Strafjustiz geht nach wie vor von der Annahme aus, Banken würden entweder die Einlagen von Sparern oder aber geliehenes Geld von anderen Geschäftsbanken oder von der Zentralbank als Kredite weitergeben.

Die Giralgeldschöpfung der Geschäftsbanken wird in der Strafrechtsliteratur bis heute nicht thematisiert. Es findet sich auch kein Strafurteil, in dem die Giralgeldschöpfung diesbezüglich berücksichtigt wäre. Die Konsequenzen dieser Annahme sind irritierend, denn tatsächlich schulden Banken praktisch niemals eigenen Sparern oder anderen Banken Geld, wenn ihnen ein selbst vergebener Kredit ausfällt.

Dies wiederum liegt im Kern daran, dass jene Kredite eben nicht aus weitergegebenen Einlagen oder aus geliehenem Geld von anderen Banken bestehen. Kredite werden vielmehr aus Geld vergeben, das die Banken erst mit der Kreditgewährung selbst, gleichsam "aus dem Nichts", erzeugen. Solches Geld nennt man Fiatgeld, Giral- oder Buchgeld. Es entsteht erst dadurch, dass Banken sowohl eine Forderung als auch eine Verbindlichkeit gegen denselben Kreditnehmer buchen. Buchgeld entsteht der Sache nach durch eine Bilanzverlängerung.

Die deutschen Regierungen haben das Monopol der Geldschöpfung nicht nur auf die Bundesbank, sondern insbesondere auf die private Bankenwirtschaft übertragen. Dabei wurde übersehen, dass private Geldschöpfung dieser Art nicht nur dazu missbraucht werden kann, Kreditnehmer zu übervorteilen, sie kann vielmehr auch dazu führen, dass Staaten erpressbar werden, wie im Zuge der jüngsten Finanzkrise deutlich geworden ist. Die Giralgeldschöpfung führt dazu, dass Kreditnehmer jene Geldschöpfung durch ihre Unterschrift auf dem Kreditvertrag erst ermöglichen, ohne es selbst zu wissen.

Das Bundesfinanzministerium hat dem Petitionsausschuss am 26.04.2010 mitgeteilt: "Die Geschäftsbanken schaffen Geld, wenn sie ihren Kunden Kredite gewähren und die Beträge auf Konten gutschreiben. Sie vergrößern durch die Schaffung dieses Giralgeldes ohne Zutun der Notenbank die umlaufende Geldmenge."

Die Deutsche Bundesbank führte erstmals in eine eigenen Broschüre in 2011 aus: "Wenn eine Geschäftsbank einen Kredit gewährt, finanziert sie diesen in einem ersten Schritt dadurch, dass sie den entsprechenden Betrag an Giralgeld selbst schafft." (Broschüre der Bundesbank "Geld und Geldpolitik", 2011 / Seite 71 ff., resp. Bundesbank/FAQ/Geldschöpfung).

Die Berücksichtigung der Giralgeldschöpfung ist notwendig, um den (strafrechtlich relevanten) Schaden bei ausgefallenen Bankkrediten berechnen zu können. Die Justiz kann die Höhe des Vermögensschadens, der einer Bank bei einem Kreditausfall entsteht, ohne die Berücksichtigung der Giralgeldschöpfung nicht berechnen! Setzt sie Buchgeld mit Geldnoten gleich, muss sie den Schaden zwangsläufig viel zu hoch berechnen. Weil die Schadenhöhe aber ein wesentliches Kriterium für die Strafzumessung ist, müssen zwangsläufig Urteile mit überhöhten Strafen ergehen.

![]() Im Dezember 2011 hat das Bundesverfassungsgericht erstmals festgestellt (2 BvR 1857/10 bzw. 2 BvR 2500/09), dass gerichtliche Urteile die Vermögensgefährdung und den Vermögensschaden in wirtschaftlich nachvollziehbarer Weise begründen müssen, damit der Straftatbestand nicht in unzulässiger Weise überdehnt wird. Es kommt jedoch geradezu regelmäßig zu einer solchen unzulässigen Überdehnung des Tatbestandes bei Betrugstaten zulasten von Banken, weil der Justiz, ohne die Berücksichtigung der Giralgeldschöpfung, bei der Berechnung der Schadenshöhe zwangsläufig zwei zentrale Irrtümer unterlaufen müssen, die es nahezu unmöglich machen, den tatsächlichen Schaden in wirtschaftlich nachvollziehbarer Weise zu begründen.

Im Dezember 2011 hat das Bundesverfassungsgericht erstmals festgestellt (2 BvR 1857/10 bzw. 2 BvR 2500/09), dass gerichtliche Urteile die Vermögensgefährdung und den Vermögensschaden in wirtschaftlich nachvollziehbarer Weise begründen müssen, damit der Straftatbestand nicht in unzulässiger Weise überdehnt wird. Es kommt jedoch geradezu regelmäßig zu einer solchen unzulässigen Überdehnung des Tatbestandes bei Betrugstaten zulasten von Banken, weil der Justiz, ohne die Berücksichtigung der Giralgeldschöpfung, bei der Berechnung der Schadenshöhe zwangsläufig zwei zentrale Irrtümer unterlaufen müssen, die es nahezu unmöglich machen, den tatsächlichen Schaden in wirtschaftlich nachvollziehbarer Weise zu begründen.

Der erste Irrtum ist, dass die Bank durch den Ausfall eines Kredits auf einer Verbindlichkeit in genau der Höhe des Kreditbetrags sitzen bleibt, weil sie das Geld vermeintlich noch Sparern oder anderen Banken schuldet. Der Vermögensschaden wird deshalb bankrechtlich unzutreffend in Höhe des nicht getilgten Kreditbetrags angenommen.

Der zweite Irrtum besteht darin, dass eine Bank bei der Kreditvergabe nur aus der Differenz zwischen Geldbeschaffungskosten und Geldverleihungsgebühren einen Zinsgewinn erwirtschafte. Wenn der ausgefallene Kreditbetrag weder an Sparer noch an andere Banken zurückgezahlt werden muss, sondern bereits durch die Gegenbuchung der bei Geldschöpfung gebuchten Forderung und Verbindlichkeit gegen denselben Kreditnehmer wieder aufgelöst wird, so führt dies zu einer Bilanzverkürzung. Im Gegensatz zu der Annahme, dass dieses Geld noch anderen Banken oder Sparern geschuldet werde, gibt es umgekehrt bei der Geldschöpfung durch Bilanzverlängerung, eine in der Bilanz zu berücksichtigende und das Eigenkapital mindernde Verbindlichkeit gegenüber Sparern oder anderen Banken de facto nicht.

Gerade diese vermeintliche Verbindlichkeit ist es aber, aus der die Rechtsprechung die Höhe des Vermögensschadens maßgeblich ableitet. Wird Geld in dieser Weise "aus dem Nichts" durch die Bilanzverlängerung geschöpft, entfallen zudem die sog. Geldbeschaffungskosten, namentlich die Zinsen, die ansonsten an Sparer und andere Banken für die Geldverleihung gezahlt werden müssten.

In der Realität besteht der Zinsgewinn von Banken aus diesem Grund nicht nur in der Zinsdifferenz zwischen dem Zinsaufwand für die Geldbeschaffung und dem Zinsertrag aus dem Kredit, sondern darin, dass die Kreditzinsen in voller Höhe als Gewinn vereinnahmt werden können, weil Geld, das aus dem Nichts geschöpft wird, keine Geldbeschaffungskosten verursacht. Das hat auf der einen Seite erheblichen Einfluss auf den Gewinn und damit auf das Vermögen von Banken. Andererseits hat es auch Einfluss auf den Vermögensschaden, der durch einen Kreditausfall entstehen kann.

Um das zu verdeutlichen, betrachten wir die Buchungsvorgänge einer Bank näher: Geld entsteht mit der Buchung einer Forderung gegen den Kreditnehmer. Diese Buchung definiert gleichsam die Zahlungsverbindlichkeit des Kreditnehmers gegenüber der Bank. Die Bank bucht aber in gleicher Höhe eine weitere Verbindlichkeit gegenüber demselben Kreditnehmer, weil sie ihm noch die Bereitstellung von Zentralbankgeld schuldet. Schließlich ist nur Zentralbankgeld gesetzliches Zahlungsmittel. Durch diesen Vorgang wird sowohl auf der Aktivseite als auch auf der Passivseite der gleiche Wert in Höhe des Kreditbetrags hinzugerechnet. Beide Positionen erhöhen die Bilanzsumme. Die Bilanz wurde verlängert.

Wird der Kredit wieder zurückgezahlt, bucht die Bank genau in umgekehrter Richtung. Damit wird, die mit der Kreditvergabe gebuchte Forderung gegenüber der Verbindlichkeit aufgelöst. Aktiv- und Passivseite der Bilanz vermindern sich um die Höhe des Kreditbetrags. Man spricht von einer Bilanzverkürzung. Derselbe Vorgang entsteht aber nun auch, wenn der Kredit nicht zurückgezahlt wird.

In beiden Fällen ist der Kreditbetrag aus der Bilanz wieder ("im Nichts") verschwunden. Der einzige Unterschied zwischen einem getilgten und einem ausgefallenen Kredit besteht darin, dass die Bank für einen ausgefallenen Kredit einen Aufwand (Abschreibung) buchen muss, der ihren Gewinn mindern kann.

Der Fehler, dem die Rechtsprechung aufsitzt, besteht in der Annahme, dass eine gegenüber anderen Banken oder Sparern bestehende Verbindlichkeit, die irgendwann an diese zurückgezahlt werden muss, nicht mehr durch die Forderung gegenüber dem Kreditnehmer gedeckt ist, wenn der Kredit ausfällt. Bei der Aufrechnung von Forderung und Verbindlichkeit gegenüber dem Kreditnehmer ergibt sich nach dieser Betrachtung anstelle eines ausgeglichenen Saldos ein negativer Saldo zulasten der Bank. Daraus leitet sich die unzutreffende Annahme ab, den nominellen Kreditbetrag absolut als Schaden des Bankvermögens annehmen zu müssen.

Nachdem es diese Verbindlichkeit aber gar nicht gibt, weil die bei der Geldschöpfung anfänglich gebuchte Forderung und Verbindlichkeit gegen den Kreditnehmer schon durch die Gegenbuchung aufgelöst wurde, kann der Schaden allenfalls in sehr wenigen Fällen in der vollen Höhe des Kreditbetrags entstehen, und zwar dann, wenn der Kredit sofort nach der Gewährung bar ausgezahlt wird und abgeschrieben werden muss und weder ausreichende Sicherheiten vorhanden sind, noch Zinsen gezahlt wurden. Denn bereits mit der ersten Zahlung von Zinsen muss sich der tatsächliche Vermögensschaden bereits um diesen Betrag sowie durch jede weitere Zinszahlung um alle gezahlten Zinsbeträge mindern. Als korrekte Bemessungsgrundlage für die tatsächliche Höhe eines Vermögensschadens kann nur die Differenz zwischen allen Aufwendungen und Erträgen aus dem Kreditverhältnis in Betracht kommen.

Je länger das Kreditverhältnis besteht und je mehr Zinsen der Kreditnehmer für den aus dem Nichts geschöpften Kredit zahlt, desto weiter verringert sich die effektive Schadenshöhe. Die Erträge der Bank aus dem Kreditverhältnis können den strafrechtlich relevanten Schaden unter diesen Annahmen sogar vollständig kompensieren, ohne dass der Kredit jemals getilgt worden ist.

Aufgrund der fehlenden Berücksichtigung dieser Giralgeldschöpfung wird von Gerichten zudem verkannt, dass die von den Kreditnehmern bei den Banken hinterlegten Sicherheiten während der Kreditlaufzeit auch verpfändet werden. Die aus der Verpfändung resultierende Liquidität kann entweder wieder als Mindestreserve eingesetzt werden, um zusätzliche Kredite zu vergeben und Zinsen außerhalb der ursprünglichen Kreditbeziehung zu erwirtschaften, oder in andere zinsbringende Anlageformen fließen. Die Wertschöpfung durch die Verpfändung von Kreditsicherheiten bevorteilt lediglich den Kreditgeber, insofern er den Kreditnehmer nicht an diese Wertschöpfung angemessen beteiligt.

Das Bankvermögen vermehrt sich und spiegelbildlich mindert sich der Schaden bei Ausfall des ursprünglichen Kredits zusätzlich. Auch durch die Verwertung von Kreditsicherheiten nach dem Kreditausfall kann sich das Bankvermögen weiter mehren.

Neben den Zinsen und den Verwertungserlösen aus Sicherheiten muss berücksichtigt werden, dass Banken verpflichtet sind, weitere Vorsorge zu treffen, um Kreditausfälle zu kompensieren (Pauschalwertberichtigung). Auch diese mindert den tatsächlichen Vermögensschaden, sofern alle ausgefallenen Kredite einer Bank nicht höher sind als der gesamte Vorsorgebetrag. Die Kosten für diese Vorsorge haben die Banken bereits auf ihre Kunden umgelegt. Deshalb müsste diese Vorsorge rechtlich genauso schadenmindernd betrachtet werden wie eine Vermögensschadenversicherung.

Die Berücksichtigung der Giralgeldschöpfung ist nur für solche Kreditbeträge nicht von Bedeutung, die der Kreditnehmer bei der kreditgebenden Bank in bar abhebt und kreditvertragswidrig konsumiert. Denn dieses Bargeld, in Form von Noten und Münzen, ist "reines" Zentralbankgeld und deshalb vom giralgeldgeschöpften Kreditbetrag der Banken abzuziehen. In diesem Fall wird die bei der Kreditgewährung gebuchte Verbindlichkeit der Bank in der Höhe des tatsächlich abgehobenen Bargeldbetrages gemindert, weil die Bank dem Kreditnehmer die Bereitstellung von Zentralbankgeld in dieser Höhe nicht mehr schuldet.

Stattdessen entsteht eine zweite Verbindlichkeit der Bank gegenüber der Zentralbank in Höhe des vom Kreditnehmer abgehobenen Bargeldbetrages. Der Anteil des Bargeldes an der gesamten Geldmenge beträgt jedoch in der Praxis nur ca. 5% und ist damit erkennbar geringer als von Gerichten angenommenes Defizit. Rund 95% des derzeit umlaufenden Geldes ist Giralgeld. Nachdem die Fehler bei der Berechnung der Schadenhöhe aber typischerweise gerade bei größeren Kreditbeträgen auftreten, die in der Regel nicht in bar abgehoben werden, sind Barkredite für ausgefallene Bankkredite in der Rechtspraxis kaum relevant.

► Warum die Änderung bzw. Ergänzung der §§ 263 und 265b StGB erforderlich ist.

Das Bundesverfassungsgericht hat mit verschiedenen Urteilen versucht, die Schadendogmatik zu klären (zuletzt am 07.12.2011, AZ.: 2 BvR 1857/10 bzw. 2 BvR 2500/09). Die neuere Schadendogmatik des Bundesverfassungsgerichts umfasst jedoch nicht die Giralgeldschöpfung der Geschäftsbanken, weshalb sich die erstinstanzlichen Gerichte bis heute für die Berechnung der tatsächlichen Schadenhöhe bei einem Kreditausfall nicht an einer obergerichtlichen Entscheidung orientieren können.

Aus dem Erfordernis gesetzlicher Bestimmtheit folgt anerkanntermaßen ein Verbot analoger oder gewohnheitsrechtlicher Strafbegründung. Diese muss aber zur Anwendung kommen, wenn die Strafnormen nicht ergänzt werden und Gerichte deshalb in Unkenntnis bzw. ohne die Berücksichtigung der Giralgeldschöpfung, die Kreditvergabe bei Banken weiterhin mit der Kreditvergabe bei Nichtbanken gleichsetzen, die nur Kredite aus bereits existierendem Geld und nicht aus Giralgeld vergeben können. Die Gerichte dürfen nicht durch eine fernliegende Interpretation oder ein Normverständnis, das keine klaren Konturen mehr erkennen lässt, dazu beitragen, bestehende Unsicherheiten über den Anwendungsbereich einer Norm zu erhöhen, und sich damit noch weiter vom Ziel des Art. 103 Abs. 2 GG entfernen (BverfG 2 BvR 2559/08, 2 BvR 105/09, 2 BvR 491/09).

Ohne die Berücksichtigung der Giralgeldschöpfung in den Strafnormen, kommt die fehlerhafte Annahme eines zu hoch angesetzten Schadens quasi einer massiven Tatbestandsausweitung gleich, die weit über den Inhalt der gesetzlichen Sanktionsnormen hinausgeht. Diese Anwendungsmöglichkeit hat das Bundesverfassungsgericht jedoch ausgeschlossen und darüber hinaus entschieden, dass der Gesetzgeber die Strafbarkeitsvoraussetzungen umso genauer festlegen und präziser bestimmen muss, je schwerer die von ihm angedrohte Strafe ist (BverfG 2 BvR 2559/08, 2 BvR 105/09, 2 BvR 491/09).

Das geht auch unmittelbar aus dem oben erwähnten Urteil des Bundesverfassungsgerichts hervor (Az: 2 BvR 1857/10 bzw. 2 BvR 2500/09), weil die darin als verfassungswidrig angesehene Überdehnung des Straftatbestands einer solchen Tatbestandsausweitung gleichkommt und natürlich dann vorliegen muss, wenn es ohne die Änderung bzw. Ergänzung der Strafnormen weiterhin zu systematisch bedingten, ungerechtfertigt hohen Strafzumessungen bei nicht zurückgezahlten Bankkrediten kommt.

Wenn die §§ 263 und 265b StGB nicht geändert bzw. erweitert werden, wird zudem die richterliche Unabhängigkeit aus Art. 97 GG eingeschränkt. Denn Richter sind an Gesetze gebunden und müssen diese anwenden. Die Fachkenntnis über das Wesen der Giralgeldschöpfung ist deshalb eine notwendige Voraussetzung dafür, dass die richterliche Unabhängigkeit in entsprechenden Gerichtsverfahren überhaupt hergestellt werden kann. Die betreffenden Rechtsnormen in Fällen nicht zurückgezahlter Bankkredite anwenden zu müssen, kann demnach eine erzwungene Rechtsbeugung darstellen, wenn Gerichte über die Hintergründe der Geldschöpfung nicht informiert sind und der Gesetzgeber die Strafnormen nicht um die Berücksichtigung der Giralgeldschöpfung ergänzt.

Die notwendige Ergänzung bzw. Erweiterung beider Rechtsnormen, könnte aus dem folgenden oder einem vergleichbaren Zusatz bestehen: "In allen Fällen, in denen nicht zurückgezahlte Bankkredite Gegenstand der Anwendung sind, ist die Giralgeldschöpfung der Banken bei der Berechnung der Schadenhöhe zu berücksichtigen". Der Anwendungsbereich der Strafnormen wird dadurch in keiner Weise eingeschränkt sondern nur präzisiert.

► Folgen der fehlenden Berücksichtigung der Giralgeldschöpfung:

Wie extrem der angenommene und der reale Schaden voneinander abweichen können, zeigt ein Fall aus dem Jahr 2004. Dabei kam die zuständige Strafkammer am Landgericht Hof nach mehr als 100 Verhandlungstagen zu dem Ergebnis, dass ein junger Unternehmer ohne sich selbst zu bereichern, das Vermögen einer Bank in Höhe von 2,5Mio. Euro gefährdet haben soll. Er wurde zu einer Gefängnisstrafe von 5 Jahren und 10 Monaten verurteilt. Wäre die Giralgeldschöpfung der Banken berücksichtigt worden und hätte die betreffende Bank ihre Bilanzdaten vorgelegt, dann hätte sich demgegenüber mit hoher Wahrscheinlichkeit feststellen lassen, dass der Bank überhaupt kein Schaden entstanden war, weil sämtliche direkt und indirekt in Zusammenhang mit dem Kreditverhältnis erzielten Erträge und Verwertungserlöse, den "Schaden" schon vollständig abdeckten und die Bank sogar noch ihr Vermögen vermehrt hatte. Das Urteil hätte dann auf Freispruch lauten müssen.

In einem verzinsten Geldsystem müssen alle miteinander in Konkurrenz treten, um Zinsen erwirtschaften zu können. Bei einem unbegrenzten Zinseszinseffekt steht irgendwann nicht mehr genug Geld zur Verfügung, um alle Zinsen bedienen zu können, weil die Banken bei ihrer Geldschöpfung Zinsen nicht ebenso aus dem Nichts schöpfen können und das Wirtschaftswachstum die Zinslasten, die durch die vehement angestiegene Giralgeldschöpfung entstanden sind, nicht mehr ausgleichen kann. Es müssen sich zwangsläufig immer mehr Kreditnehmer finden, um diese Zinsen real erwirtschaften zu können. Es verwundert nicht, dass Kredite zu einem Zeitpunkt x nicht mehr bedient werden können! Nachdem diese Entwicklung systemimmanent ist, dürften diejenigen, die ihre Kredite nicht zurückzahlen können, billigerweise kaum noch zusätzlich durch eine falsche strafrechtliche Schadensberechnung kriminalisiert werden.

Innenpolitisch wird gerne behauptet, dass die Quote sachlich unrichtiger Urteile in Deutschland unter 10% liege. Dies kann angezweifelt werden! Diese Vermutung wird auch durch Dr. Ralf Eschelbach, Richter am Bundesgerichtshof in Karlsruhe, gestützt. In seinem Strafprozessrechtskommentar von Mai 2011 schätzt er die Quote aller Fehlurteile auf min. 25%. Das würde bedeuten, dass jedes vierte deutsche Gerichtsurteil falsch wäre. Eine so gewaltige Rechtsdiskrepanz darf die deutsche Judikative nicht kommentarlos hinnehmen.

Solange die Rechtsprechung die Giralgeldschöpfung nicht berücksichtigt, ist sogar potenziell jeder 2. Bürger gefährdet, strafrechtlich verfolgt zu werden. Mehr als die Hälfte aller Bürger nehmen Kredite von Banken in Anspruch und werden zu potentiellen Rechtsbrechern. Besonders gefährdet sind Selbständige, Freiberufler und Unternehmer, die höhere Kredite in Anspruch nehmen und ohne die Änderung bzw. Ergänzung der Strafnormen leicht (fehl-)verurteilt werden können, wenn ihnen bei der Kreditbeantragung Fehler unterlaufen.

Nachdem jeder Insolvenzfall auch die Staatsanwaltschaft interessiert, lässt sich gerade durch die nicht hinreichende Bestimmtheit der Rechtsnormen leicht ein Betrugstatbestand vorwerfen. Kreditnehmer sind schnell in der Situation, schlüssig darlegen zu müssen, dass sie weder täuschen wollten noch vorsätzlich gehandelt haben. Nachdem die wenigsten Kreditausfälle schon kurz nach ihrer Genehmigung eintreten, sind Beweise - oft nach Jahren - sehr schwer zu führen.

Erschwert wird die Beweisführung auch dadurch, dass Banken ein wirtschaftliches Eigeninteresse verfolgen und die für Kredite hinterlegten Sicherheiten möglichst widerstandslos verwerten wollen. Nicht zuletzt haben Bankangestellte ein nur zu verständliches persönliches Interesse daran, nicht selbst wegen Untreue belangt zu werden.

Aus diesem Grunde wäre es sinnvoll, die Zulässigkeit von Klageschriften der Staatsanwaltschaften in solchen Verfahren grundsätzlich an eine vorausgehende positive Prüfung des Gefährdungs- bzw. Vermögensschadens unter Berücksichtigung der Giralgeldschöpfung zu binden. Es muss ausgeschlossen werden, dass hierbei lediglich auf die Angaben von Banken vertraut wird, die, wie seit Ausbruch der Finanzkrise offenkundig ist, nur wirtschaftliche Eigeninteressen verfolgen und ausgefallene Kredite leicht als Schaden vorspiegeln können, wenn Staatsanwaltschaften und Gerichte die Vermögensgefährdung, bzw. den Vermögensschaden erkennbar nicht unter Berücksichtigung der Giralgeldschöpfung prüfen.

Auch wenn das Vertrauen der Bürger in das Geldsystem eine politische Notwendigkeit sein mag ist es inakzeptabel, dass ein Rechtsstaat rechtswidrig gegen seine eigenen Bürger und insbesondere gegen Berufsgruppen besonders hart vorgeht, die einen wichtigen Beitrag zum Wirtschaftswachstum, besser gesagt zur wirtschaftlichen Stabilität leistet.

Gerichte sind weder politische Denkfabriken noch dazu da Wirtschafts- und Finanzinteressen zu schützen. Hier ist eindeutig der Gesetzgeber gefordert, eine der Realität genügende und entsprechende sowie juristisch präzise Formulierung zu finden, die eine privatgeschöpfte Geldordnung regelt oder beendet!

Die strafrechtliche Brisanz der privaten Giralgeldschöpfung verdeutlicht zumindest die Mängel eines Systems, das sich einer effektiven Kontrolle gänzlich entzieht.

Eine neue Geldordnung

Häufig wird die Wertaufbewahrungsstärke des Geldes in verschiedenen Argumentationsketten verwendet und allzu gern überschätzt! Wertbeständigkeit und vor allem die Unabhängigkeit von selbstgeschaffenen, behindernden Dogmen können nicht anders, als in den Diskussionsfokus zu geraten. Nicht Geld ist die Stärke der Wertaufbewahrung, sondern die Arbeitsleistung, die das Werkzeug „Geld“ umfänglich ermöglicht.

Substantiell handeln die Menschen heute gar überhaupt nicht anders, als vor 3.000 Jahren, oder 500 Jahren oder in Zukunft: sie schaffen Produkte und Dienstleistungen. Es ist beim Tauschhandel im weitesten Sinne geblieben, nur der Umfang und die Methoden haben sich geändert.

Ein Beispiel, wie Geld wieder zu dem wird, wozu es erfunden wurde, erläutert das folgende Popularbeispiel, eines von wenigen guten, das den Wirtschaftskreislauf verständlich erklärt:

Ein Gast geht in ein Hotel, möchte aber vorher die Zimmer begutachten. Der Hotelier ist einverstanden, verlangt jedoch 100€ Kaution. Die Zeit, die der Gast für die Inspektion braucht, nutzt der Hotelier und bezahlt den Bäcker für die am Vortag gelieferte Ware. Der Bäcker läuft zum Müller, er zum Bauern u.s.w. Alle begleichen ihre Schulden oder bezahlen im Voraus eine bestellte Leistung. Der letzte im Glied des Wirtschaftskreislaufs ist der Elektriker, der genau dann für die Übernachtung seines Cousins bezahlt, als der Gast von seiner Inspektion zurückkehrt. Dem Gast gefällt aber kein einziges Zimmer, er verlangt seine Kaution zurück und geht und... alle sind zufrieden!

Der Staat ist der Hotelgast und solange keiner den Wirtschaftskreislauf sanktioniert und behindert um sich selbst leistungslos zu bereichern (Zinsen, Manipulationen, Spekulationen etc.) sorgt er dafür, dass sich seine Bürger produktiv entfalten können, statt zu glauben, dass Wachstum ewig ist! Nur Krebs wächst unkontrolliert!

Physisches oder digitales Geld, das, in Verbindung mit einem bis zum Lebensende ausgezahlten Bürgergeld, eine begrenzte zeitliche Gültigkeit besitzt, kann leicht gesteuert werden. Die Menschen werden keinen Nutzen darin sehen zu sparen oder zu horten, was dasselbe ist, denn sie bekommen bis zu ihrem Lebensende das, was sie benötigen um menschenwürdig zu leben.

Sie werden es ausgeben, sie werden die Nachfrage und die Bedarfe in jegliche Richtung beleben, sie werden andere Menschen unterstützen, die Armut und die Arbeitslosigkeit per Beschluss abschaffen.

Wenn schon eine Wertaufbewahrung, dann eine echte und substantielle: die des Hochmittelalters ist in den Kathedralen, Unis, Städten, die Hanse u.v.m. zu finden und natürlich die Wertaufbewahrung in allem, was Menschen bis heute je hinterlassen haben: die Natur- und Geisteswissenschaften, Kunst und Kultus, Architektur, Musik, Literatur…Die Frage ist: was würde von unserer Zeit übrigbleiben? Mercedes?

► Altes Geld neu denken

⇒ Szenario A

Das von jeglicher Regierungsform und Regierung unabhängige Verfassungsorgan „Zentralbank“, dessen einzige Aufgabe darin besteht, die Währung in Bezug auf die Geldart und die Geldmenge zu steuern, berechnet auf Grundlage von Nutzerstatistiken und demokratisch festgelegten monatlichen Bürgergeld (s. Niederlande), die umlaufende Geldmenge und druckt die Geldnoten. Münzen entfallen!

Dieses Geld ist nun echtes, physisches Vollgeld und wird flächendeckend über die bereits sehr gut vernetzten öffentlich-rechtlichen Stadt- und Kreissparkassen verteilt. Jede Sparkasse erhält monatlich die Menge an Geldmittel, die jedem ihrer Kunden per Rechtsanspruch zustehen. Neben dieser primären Aufgabe einer Sparkasse, Geld Kundenkonten gutzuschreiben, obliegt ihr auch die Verteilung staatlicher, zinsloser Projektdarlehen!